○取手市税条例施行規則

平成26年3月26日

規則第15号

注 令和6年5月から改正経過を注記した。

(趣旨)

第1条 この規則は,取手市税条例(昭和39年条例第22号。以下「条例」という。)第6条の規定に基づき,条例の施行に関し必要な事項を定めるものとする。

(徴税吏員の権限等)

第2条 徴税吏員は,市税事務に従事する職員とする。

2 市長は,徴税吏員に次の権限を委任する。

(1) 市税の賦課徴収に関する調査のため質問し,又は検査する権限

(2) 徴収金に関する滞納処分のため財産の差押えを行う権限

(3) 前2号に掲げるもののほか,法令の規定により徴税吏員の権限とされたもの

(犯則事件の調査及び処分に係る徴税吏員)

第3条 市長は,地方税法(昭和25年法律第226号。以下「法」という。)第22条の3第1項に規定する当該徴税吏員を前条に規定する徴税吏員のうちから指定する。

(徴税吏員等の証票)

第4条 徴税吏員,法第404条第1項に規定する固定資産評価員,法第405条に規定する固定資産評価補助員及び前条の規定により市長が指定する者の身分を証明する証票は,次に掲げるとおりとする。

(1) 徴税吏員 取手市徴税吏員証(様式第1号)

(2) 固定資産評価員 取手市固定資産評価員証(様式第2号)

(3) 固定資産評価補助員 取手市固定資産評価補助員証(様式第3号)

(課税台帳等)

第5条 市長が備えなければならない台帳及び帳簿は,次に掲げるものとする。

(1) 市・県民税課税台帳

(2) 法人市民税課税台帳

(3) 固定資産課税台帳・名寄帳(法第387条第1項の土地名寄帳及び家屋名寄帳をいう。)

(4) 土地(補充)課税台帳

(5) 家屋(補充)課税台帳

(6) 償却資産台帳(課税台帳)

(7) 軽自動車税(種別割)課税台帳

2 前項の台帳及び帳簿は,電磁的記録(電子的方式,磁気的方式その他人の知覚によっては認識することができない方式で作られる記録であって,電子計算機による情報処理の用に供されるものをいう。以下同じ。)により備え付けるものとする。

(災害等による期限の延長の手続等)

第6条 条例第18条の2第1項及び第3項に規定する災害その他やむを得ない理由は,次に掲げるものとする。

(1) 震災,風水害,火災その他これらに類する災害を受けたとき。

(2) 交通又は通信が途絶したとき。

(3) 疾病その他の理由により心身に障害が生じたとき。

(4) 前3号に掲げるもののほか,特別の事情があると市長が認めたとき。

2 条例第18条の2第2項の規定による公示は,取手市公告式条例(昭和30年条例第6号)第2条第2項に規定する掲示場に掲示して行うものとする。

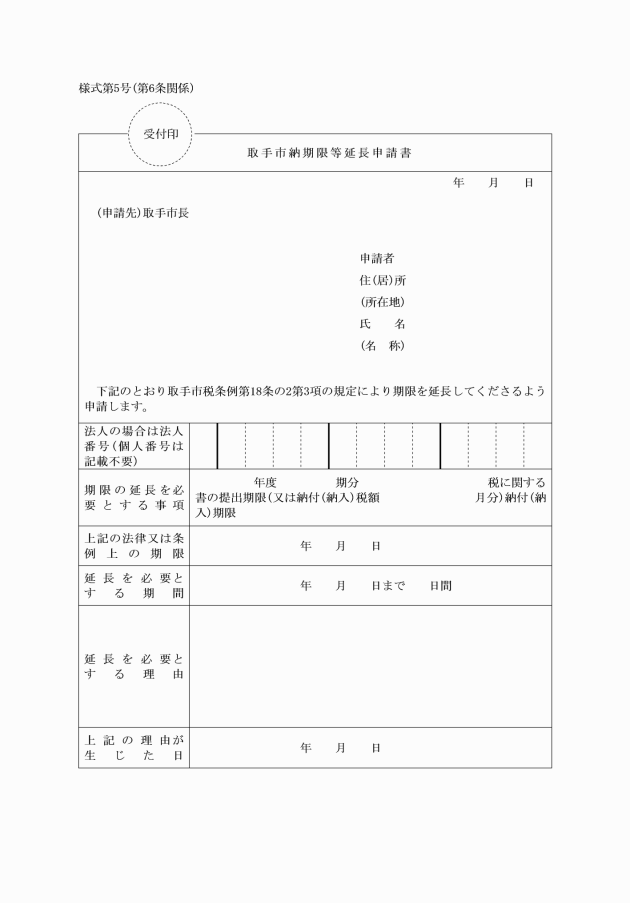

3 条例第18条の2第3項の申請は,取手市納期限等延長申請書(様式第5号)を市長に提出して行うものとする。

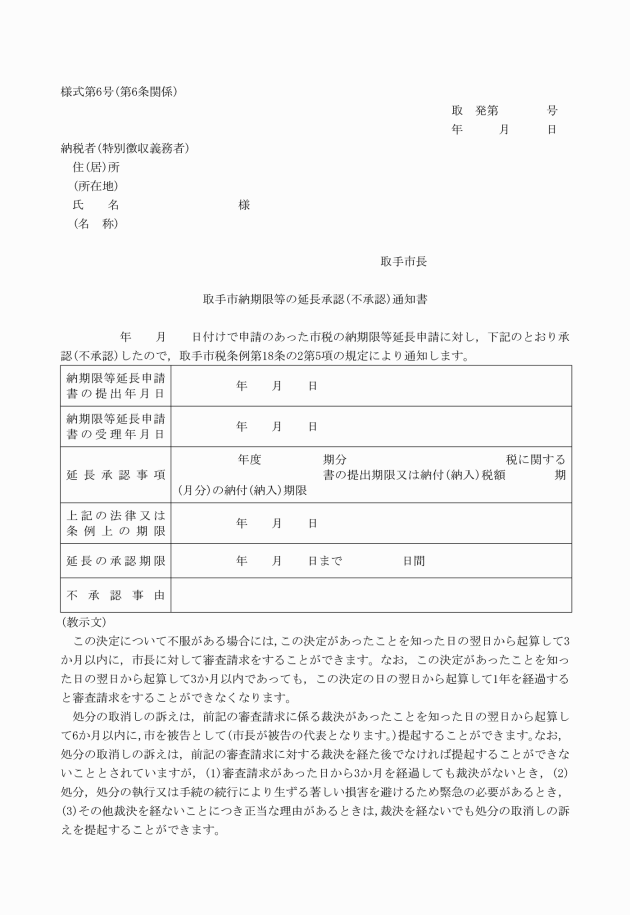

4 条例第18条の2第5項の規定による通知は,取手市納期限等の延長承認(不承認)通知書(様式第6号)により行うものとする。

(繰上徴収の告知)

第7条 法第13条の2第3項前段の規定による告知は,繰上徴収する旨,繰上徴収に係る納期限及び繰上徴収の根拠規定をこの規則に定める納税通知書等に記載して行うものとする。

(徴収猶予の申請手続等)

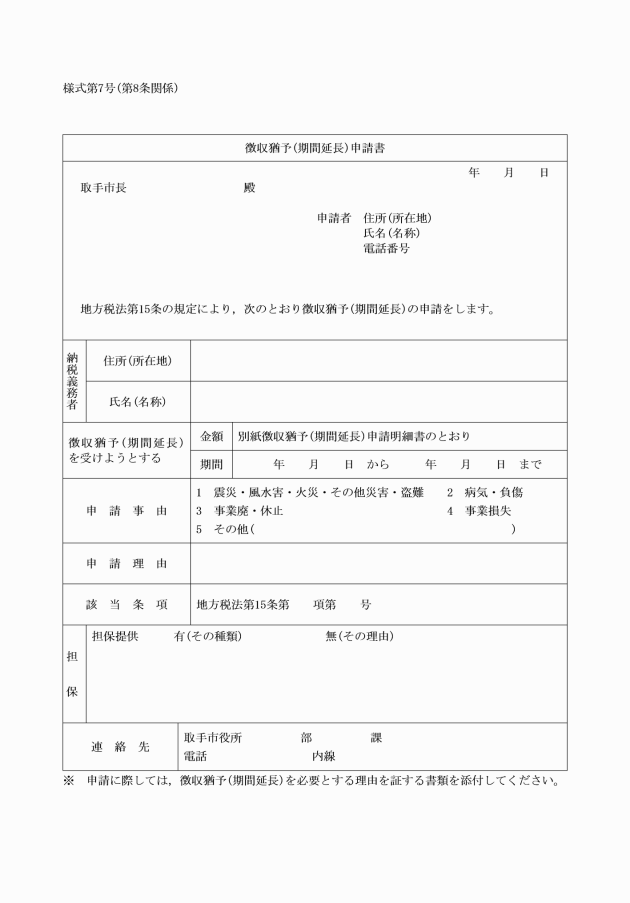

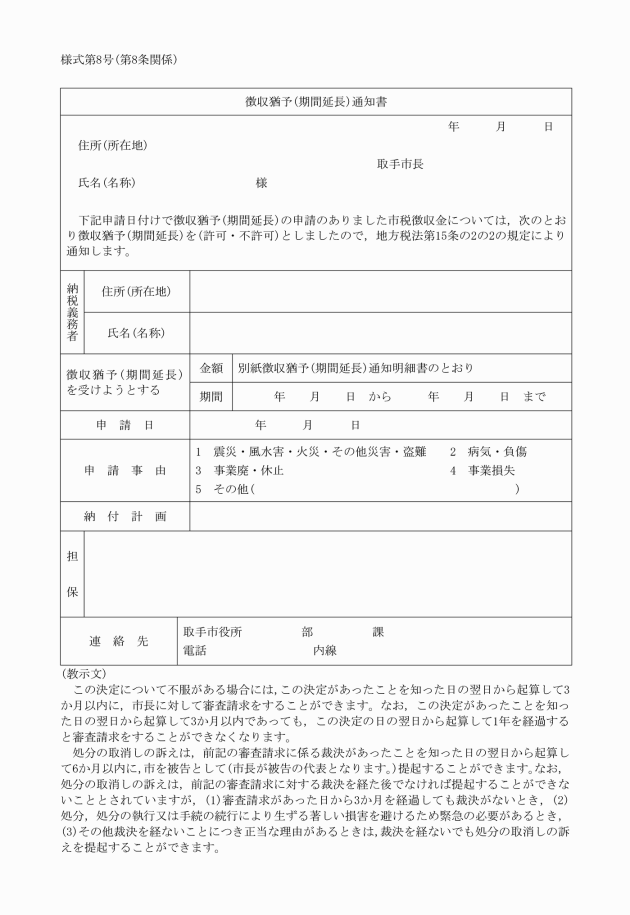

第8条 法第15条第1項又は第2項の規定により徴収猶予を受けようとする者は,徴収猶予(期間延長)申請書(様式第7号)により市長に申請しなければならない。

3 市長は,前項の規定による審査の結果,徴収猶予を不適当と認めるときは,徴収猶予(期間延長)通知書により理由を付して申請者に通知するものとする。

4 前3項の規定は,法第15条第4項の規定による徴収猶予の期間の延長の手続について準用する。

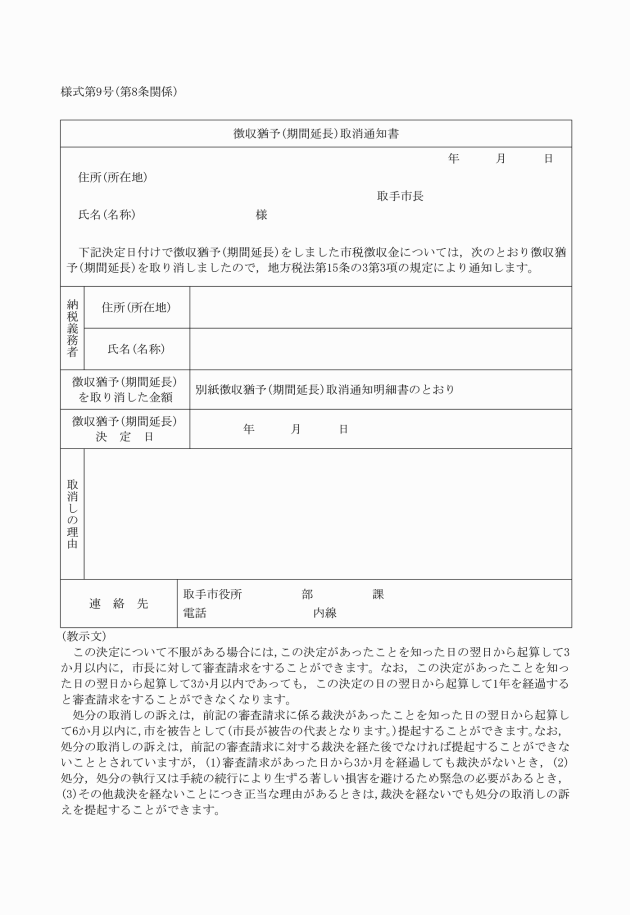

5 市長は,法第15条の3の規定により徴収猶予を取り消したときは,徴収猶予(期間延長)取消通知書(様式第9号)により当該取消しを受ける者に対し通知するものとする。

(申請による換価の猶予の申請手続等)

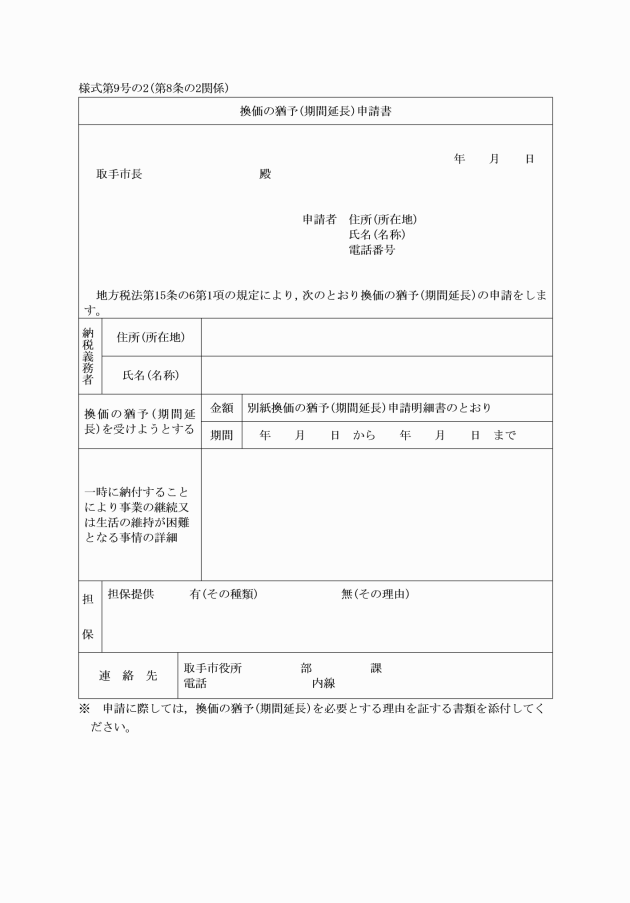

第8条の2 法第15条の6第1項の規定により換価の猶予を受けようとする者は,換価の猶予(期間延長)申請書(様式第9号の2)により市長に申請しなければならない。

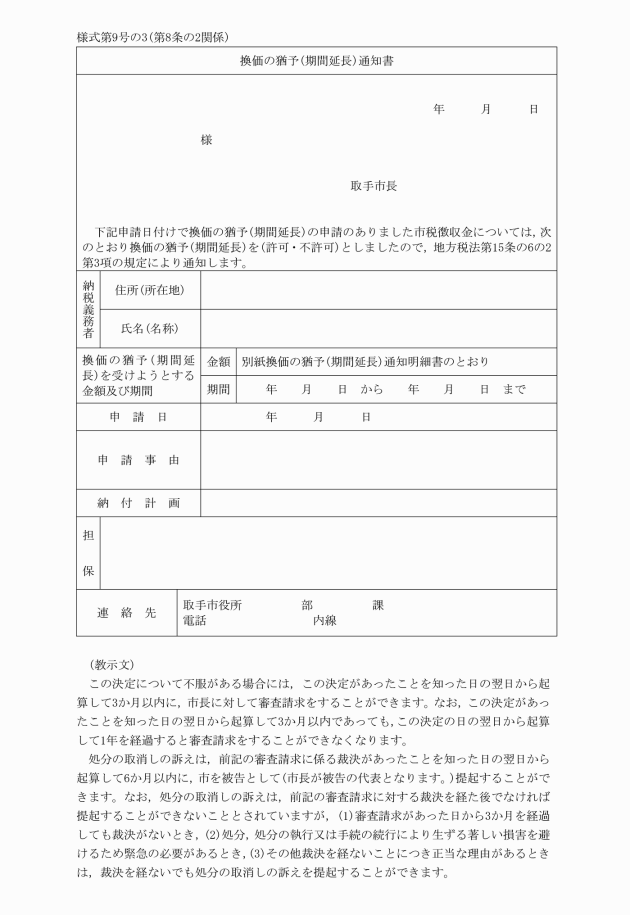

3 市長は,前項の規定による審査の結果,換価の猶予を不適当と認めるときは,換価の猶予(期間延長)通知書により,理由を付して申請者に通知するものとする。

4 前3項の規定は,法第15条の6第3項の規定による換価の猶予の期間の延長の手続について準用する。

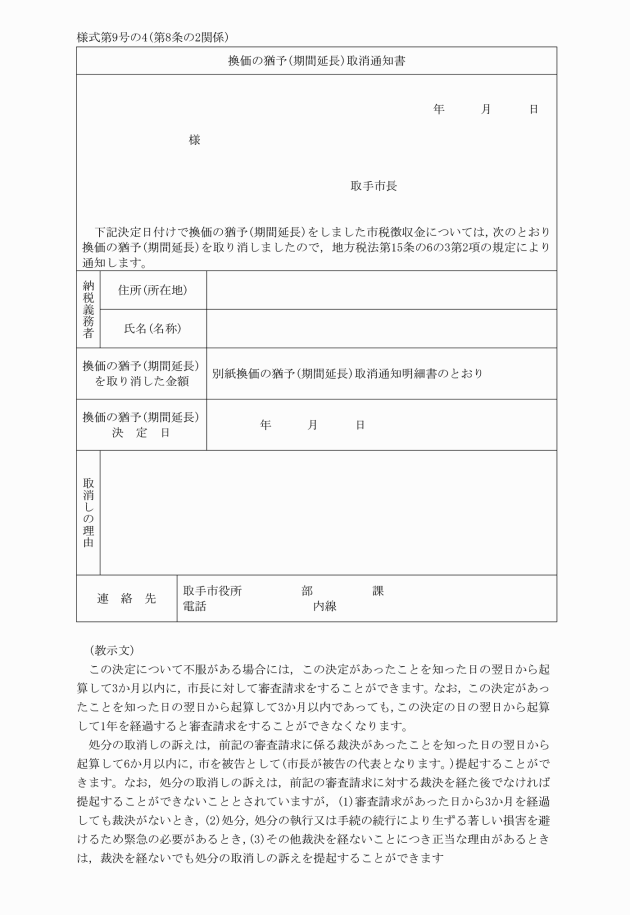

5 市長は,法第15条の6の3第2項の規定により換価の猶予を取り消したときは,換価の猶予(期間延長)取消通知書(様式第9号の4)により,当該取消しを受ける者に対し通知するものとする。

(徴収猶予に伴う差押解除申請及び保全差押の解除請求)

第9条 法第15条の2の3第2項の規定により差押えの解除を受けようとする者は,差押解除申請書を市長に提出しなければならない。

2 法第16条の4第4項第1号(同条第12項において準用する場合を含む。)の規定により差押えの解除を受けようとする者は,保全差押解除請求書を市長に提出しなければならない。

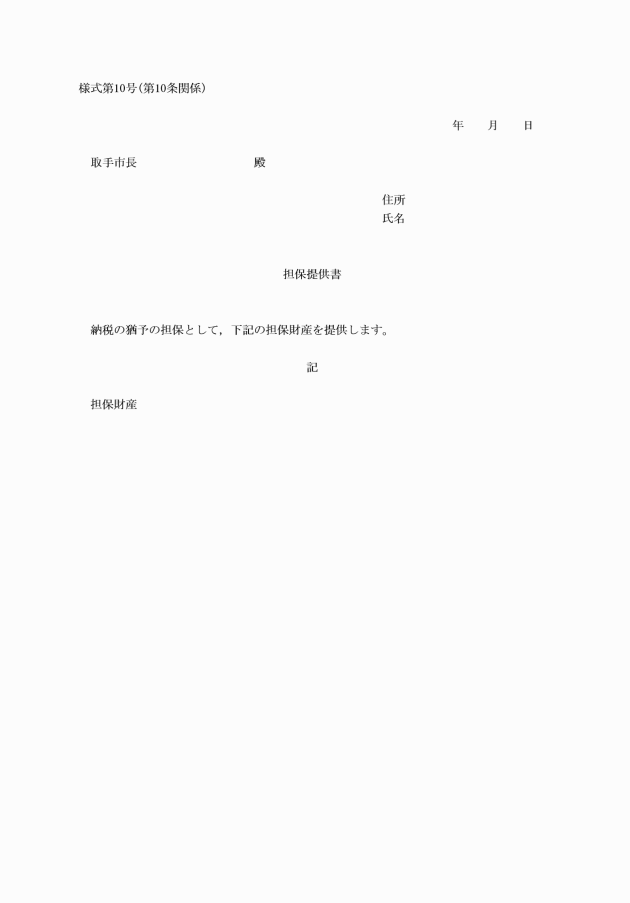

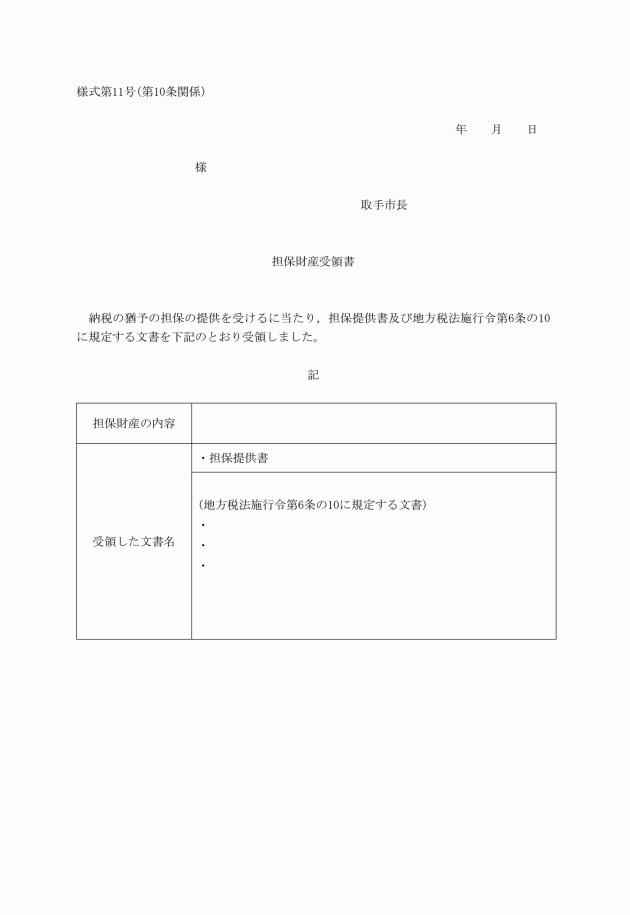

(担保提供の手続等)

第10条 法第16条第1項の規定により担保を徴されることとなった者が地方税法施行令(昭和25年政令第245号。以下「令」という。)第6条の10の規定により担保を提供するときは,担保提供書(様式第10号)及び同条に規定する文書を市長に提出しなければならない。

3 前2項の規定は,次に掲げる場合について準用する。

(1) 法第16条の3第1項の規定により保全担保を命ぜられた場合においてその担保を提供するとき。

(2) 法第16条の4第3項の規定により保全差押金額に相当する担保を提供するとき。

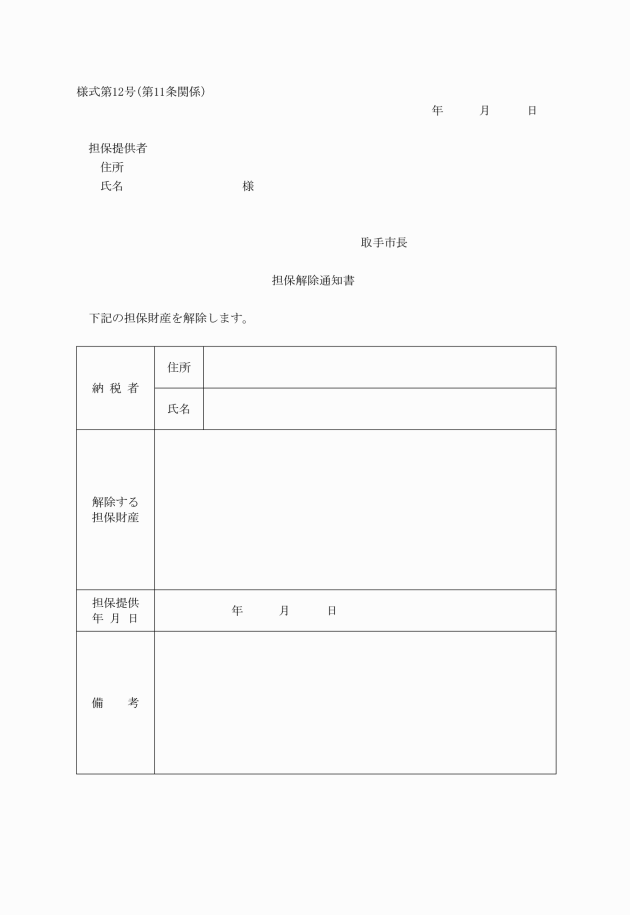

(担保の解除の通知)

第11条 市長は,法第16条第1項の規定により担保を徴した場合において,当該担保に係る徴収金の全部又は一部について納付又は納入がされたこと等の理由により当該担保の全部又は一部を解除するときは,担保解除通知書(様式第12号)により通知するものとする。

2 前項の規定は,次に掲げる場合について準用する。

(1) 法第16条の3第8項又は第9項の規定により保全担保を解除するとき。

(2) 法第16条の4第4項又は第5項の規定により担保を解除するとき。

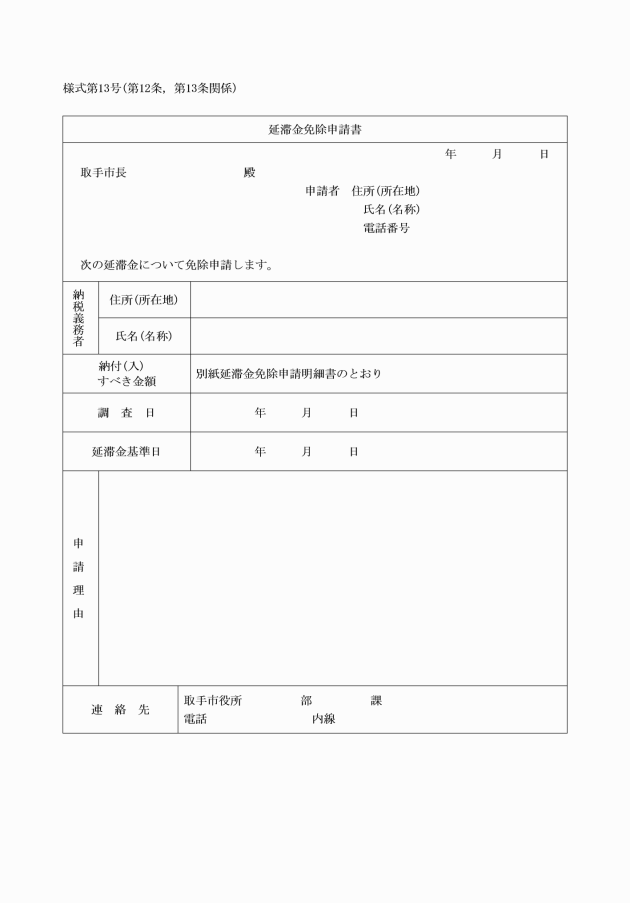

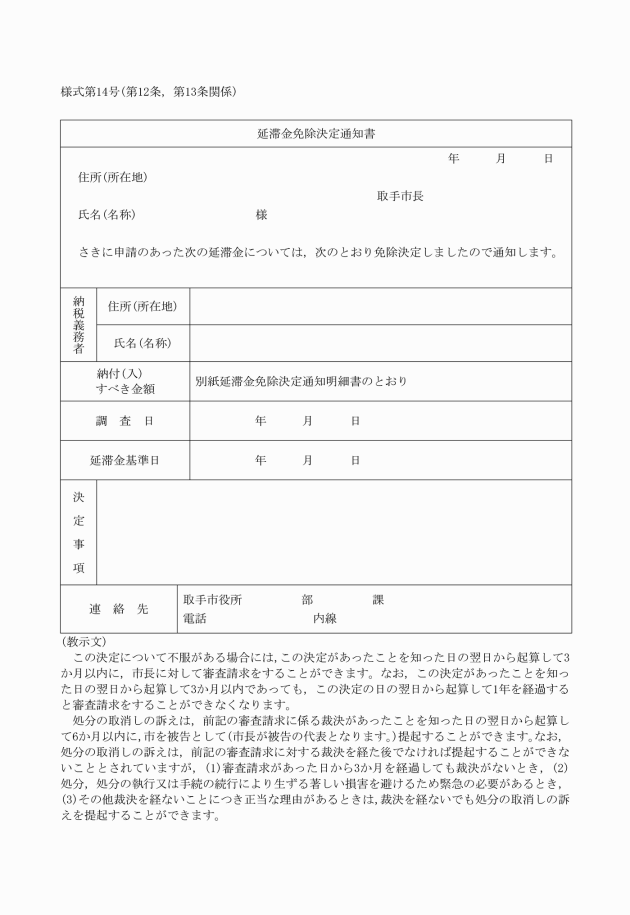

(納税の猶予の場合における延滞金の免除)

第12条 法第15条の9第2項の規定により延滞金の免除を受けようとする者は,延滞金免除申請書(様式第13号)により市長に申請しなければならない。

(納期限後に納付又は納入をする市税に係る延滞金の減免)

第13条 市長は,納税者又は特別徴収義務者が次の各号のいずれかに該当すると認めるときは,納期限後に納付又は納入をする市税に係る延滞金を減額し,又は免除することができる。

(1) 納税者又は特別徴収義務者が震災,風水害,火災その他これらに類する災害又は盗難により損失を受けた場合であって,かつ,やむを得ない事情があると認められるとき。

(2) 納税者又はその者と生計を一にする同居の親族が生活保護法(昭和25年法律第144号)の規定による扶助を受けるとき。

(3) 納税者又はその者と生計を一にする同居の親族が疾病にかかり,又は死亡したため,多額の出費を要し,生活が困難であると認められるとき。

(4) 納税者又は特別徴収義務者がその事業について甚大な損害を受け,やむを得ない事情があると認められるとき。

(5) 納税者の失業等により,やむを得ない事情があると認められるとき。

(6) 納税者又は特別徴収義務者が解散し,又は破産の宣告を受けた場合であって,かつ,やむを得ない事情があると認められるとき。

(7) 納税者又は特別徴収義務者が法令の規定等により身体を拘束されたため,納税することができなかった事情があると認められるとき。

(8) 納税者の住所又は居所が不明のため,納税通知書又は督促状の送達に代え,公示送達の方法によった場合であって,かつ,やむを得ない事情があると認められるとき。

(9) 納税者又は特別徴収義務者の賦課に関する不服の申立て又は訴訟により課税額について更正がなされたとき。ただし,不服申立書が提出された日から当該申立てに係る決定書,裁決書又は判決書が発送された日以後10日までの期間に対応する延滞金に限る。

(10) 前各号に掲げるもののほか,市長が特に必要があると認めるとき。

2 前項の規定により延滞金の減免を受けようとする者は,延滞金免除申請書にその事由を証明する書類を添えて市長に申請しなければならない。

3 市長は,前項の規定による申請を受けたときは,速やかにその内容を審査し,減免を適当と認めるときは,延滞金免除決定通知書により当該申請をした者に通知するものとする。

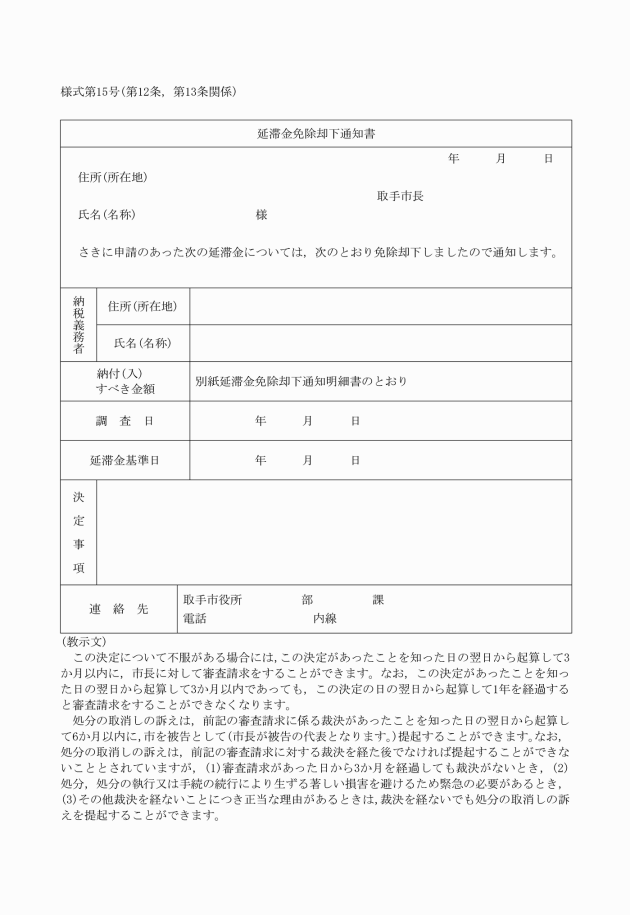

4 市長は,前項の規定による審査の結果,減免を不適当と認めるときは,延滞金免除却下通知書により理由を付して申請者に通知するものとする。

(納付又は納入の委託を受けることができる有価証券)

第14条 法第16条の2第1項に規定する市長が定める有価証券は,次に掲げるものであって,かつ,確実に取り立てることができると市長が認めるものとする。

(1) 小切手

(2) 為替手形

(3) 約束手形

2 徴税吏員は,法第16条の2第1項の規定により有価証券の委託を受けたときは,市長が指定する金融機関に再委託するものとする。

(納税証明書交付の枚数の計算)

第16条 条例第18条の4第2項に規定する納税証明書の枚数の計算は,年度及び税目ごとに1枚とし,交付する枚数により計算する。ただし,法人市民税以外の税目にあっては,1枚の納税証明書に同一の年度に係る複数の税目を一括して記載することができる。

(軽自動車税(種別割)納税証明書の有効期限)

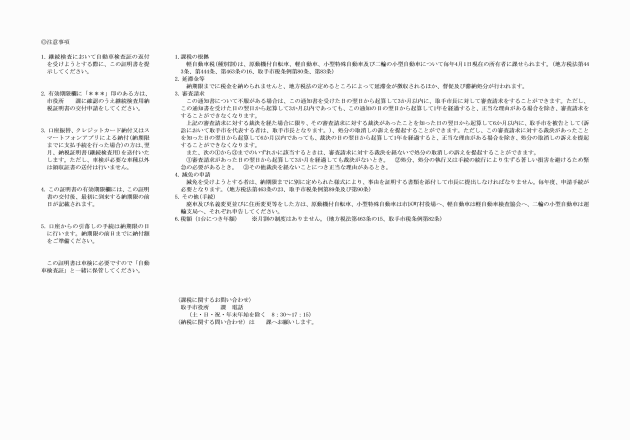

第17条 軽自動車税(種別割)納税証明書(道路運送車両法(昭和26年法律第185号)第97条の2第1項に規定する書面をいう。以下同じ。)の有効期限は,納付済である種別割の課税年度の翌年度の納期限の前日とする。

2 口座振替,クレジットカード納付又はスマートフォンアプリ納付の方法により種別割を収納する場合において,当該収納結果が判明しない期間中に軽自動車税(種別割)納税証明書の交付申請があったときは,有効期限を当該有効期限が属する年の6月20日まで延長することができる。口座振替,クレジットカード納付又はスマートフォンアプリ納付による収納後,当初に郵送する軽自動車税(種別割)納税証明書の有効期限についても同様とする。

(市民の福祉の増進に寄与する寄附金)

第18条 条例第34条の7第1項第2号ウの規則で定める寄附金は,所得税法施行令(昭和40年政令第96号)第217条第4号及び第5号に掲げる法人で県内に事務所を有するもの(県内に主たる事務所を有するものを除く。)に対する寄附金とする。

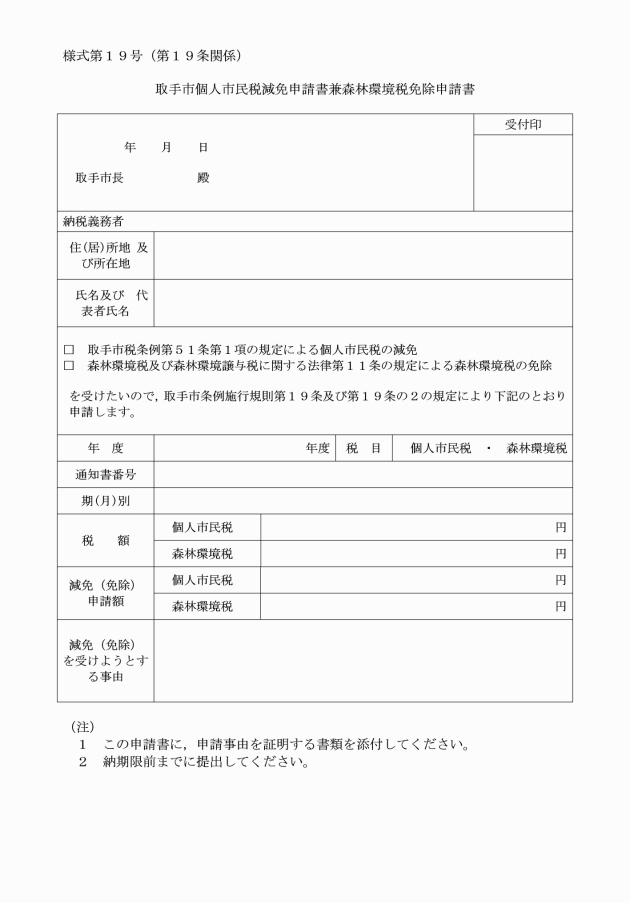

(1) 個人市民税の減免を受けようとするとき 取手市個人市民税減免申請書兼森林環境税免除申請書(様式第19号)

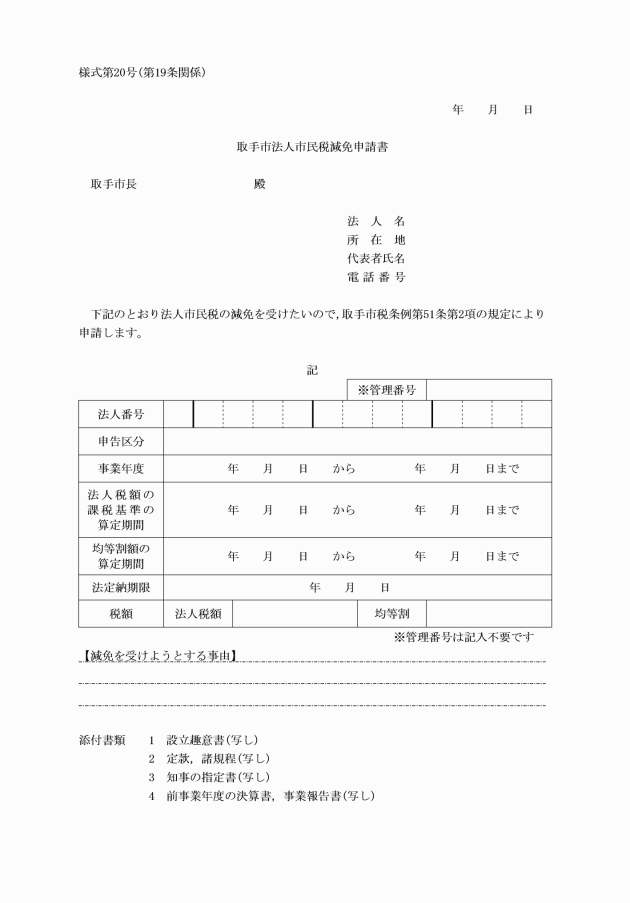

(2) 法人市民税の減免を受けようとするとき 取手市法人市民税減免申請書(様式第20号)

(令6規則41・一部改正)

(森林環境税の免除の申請書)

第19条の2 森林環境税及び森林環境譲与税に関する法律施行令(令和4年政令第300号)第3条第1項の申請書の様式は,取手市個人市民税減免申請書兼森林環境税免除申請書とする。

(令6規則41・追加)

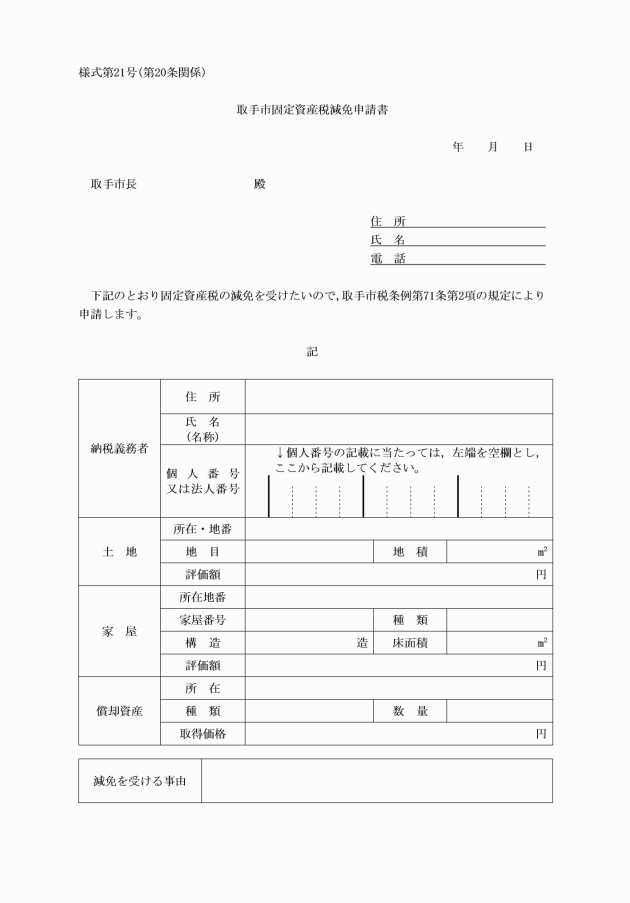

2 条例第71条第1項第3号の規定により減免の対象となる固定資産税について減免を受けようとする事由を証明する書類は,次に掲げるものをいう。

(1) 市長が発行する被災したことを証する書類

(2) 既に修繕,交換その他の補修を行った場合にあっては,当該補修に係る工事の領収書

(3) 前2号に掲げるもののほか,被災した土地,家屋等の状況,損害の程度その他必要と認められる事項を証することができる資料

(固定資産税の減免の割合)

第21条 条例第71条第1項第3号の規定により減免の対象となる固定資産及び減免の割合は,次の表に定めるとおりとする。

区分 | 損害の程度 | 減免割合 |

土地 | 被害を受けた土地(農地又は宅地等であって,地盤の崩壊,表土の流出又は土砂,岩石等の堆積により,原状に復することが容易ではない部分に限る。)の面積(以下「被害面積」という。)が当該土地の面積の10分の8以上であるとき。 | 全部 |

被害面積が当該土地の面積の10分の6以上10分の8未満であるとき。 | 10分の8 | |

被害面積が当該土地の面積の10分の4以上10分の6未満であるとき。 | 10分の6 | |

被害面積が当該土地の面積の10分の2以上10分の4未満であるとき。 | 10分の4 | |

家屋及び償却資産 | 全壊,流出,埋没,火災等により家屋の原形をとどめないとき,又は復旧不能のとき。 | 全部 |

主要構造部分が著しく損傷し,大修理を必要とする場合で,当該家屋の価格の10分の6以上の価値を減じたとき。 | 10分の8 | |

屋根,内装,外壁,建具等に損傷を受け,居住又は使用目的を著しく損じた場合で,当該家屋の価格の10分の4以上10分の6未満の価値を減じたとき。 | 10分の6 | |

下壁,畳等に損傷を受け,居住又は使用目的を損じ,修繕又は取替えを必要とする場合で,当該家屋の価格の10分の2以上10分の4未満の価値を減じたとき。 | 10分の4 |

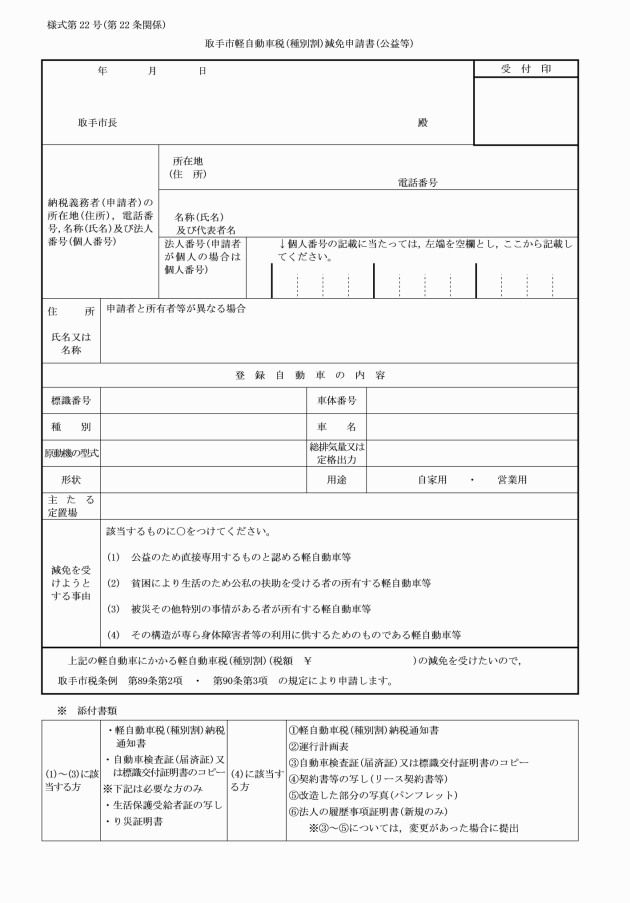

区分 | 必要書類 |

条例第89条第1項第1号に該当する場合 | (1) 自動車検査証,軽自動車届出済証又は標識交付証明書の写し (2) その他市長が必要と認める書類 |

条例第89条第1項第2号に該当する場合 | (1) 生活保護受給者証の写し (2) その他市長が必要と認める書類 |

条例第89条第1項第3号に該当する場合 | (1) 市長が発行する被災したことを証する書類 (2) 被災した軽自動車等の写真 (3) 次条第1号に該当する場合にあっては自動車検査証返納証明書その他廃車したことが分かる書類,同条第2号に該当する場合にあっては災害により損壊した箇所の修繕に係る軽自動車等修理業者の見積書等 (4) その他市長が必要と認める書類 |

条例第90条第1項第2号に該当する場合 | (1) 運行計画表 (2) 改造した部分が分かる書類,写真等 (3) その他市長が必要と認める書類 |

(1) 自動車検査証,軽自動車届出済証又は標識交付証明書の写し(条例第89条第1項第1号に該当する場合を除き,条例第90条第1項第1号又は第2号に該当する場合にあっては,初めて当該申請を行うとき,又は減免を受けようとする軽自動車等に変更があったときに限る。)

(2) 減免を受けようとする年度分の軽自動車税(種別割)納税通知書兼領収書・納税証明書・領収済通知書・納付書

(3) 賃貸借契約書(条例第90条第1項第2号に該当する場合であって,種別割の減免を受けようとする軽自動車等が賃貸借契約により使用される場合に限る。ただし,初めて当該申請を行うとき,又は賃貸借契約により使用される軽自動車等に変更があったときに限る。)

(4) 法人の履歴事項証明書の写し(条例第90条第1項第2号に該当する軽自動車等で,初めて当該申請を行うとき,又は市に提出した法人の履歴事項証明書の内容に変更があるときであって,法人が軽自動車等を所有する場合に限る。ただし,賃貸借契約により軽自動車等を所有する法人と使用する法人が異なるときは,使用する法人の履歴事項証明書とする。)

(災害による種別割の減免の基準)

第23条 条例第89条第1項第3号の規定により減免の対象となる軽自動車等及び減免の割合は,次のとおりとする。

(1) 災害により軽自動車等が滅失し,又は修理することができない程度に損壊し,廃車した場合 全部

(2) 災害により軽自動車等が損壊し,修繕した場合 2分の1

(種別割の減免に係る身体障害者等の範囲)

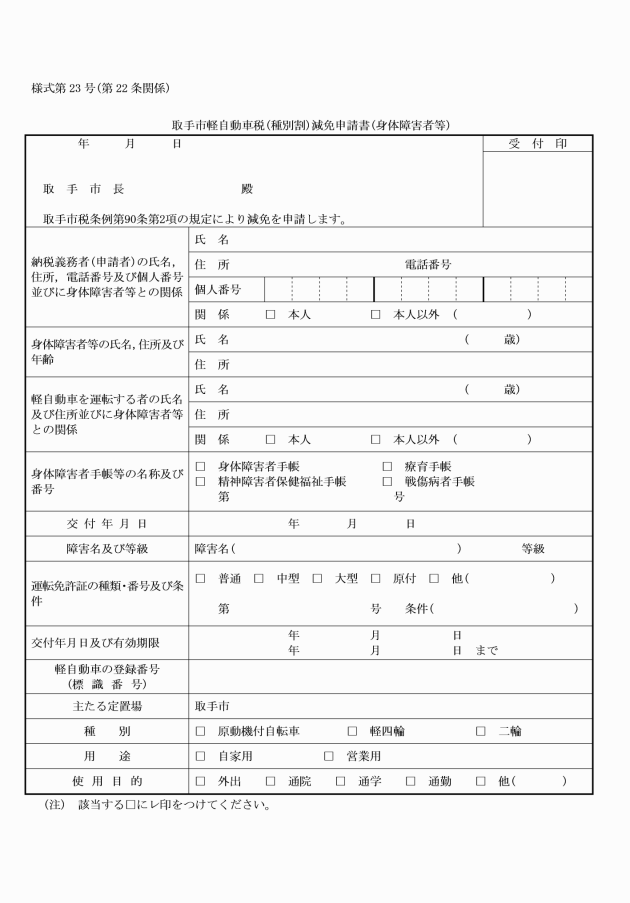

第24条 条例第90条第1項第1号に規定する身体障害者及び精神障害者は,次の各号のいずれかに該当する者とする。

障害の種別 | 級 |

視覚障害 | 身体障害者福祉法施行規則(昭和25年厚生省令第15号)別表第5号(以下この表において「身体障害者障害程度等級表」という。)に規定する視覚障害1級から4級まで |

聴覚障害 | 身体障害者障害程度等級表に規定する聴覚障害2級及び3級 |

平衡機能障害 | 身体障害者障害程度等級表に規定する平衡機能障害3級 |

音声機能障害(喉頭の摘出によるものに限る。) | 身体障害者障害程度等級表に規定する音声機能,言語機能又はそしゃく機能の障害3級 |

上肢不自由 | 身体障害者障害程度等級表に規定する肢体不自由(上肢)1級及び2級 |

下肢不自由 | 身体障害者障害程度等級表に規定する肢体不自由(下肢)1級から6級まで(条例第90条第1項第1号アに規定する身体障害者が自ら運転するもの(以下「身体障害者が自ら運転するもの」という。)以外の場合にあっては,1級から3級まで) |

体幹不自由 | 身体障害者障害程度等級表に規定する肢体不自由(体幹)1級から3級まで及び5級(身体障害者が自ら運転するもの以外の場合にあっては,1級から3級まで) |

乳幼児期以前の非進行性の脳病変による上肢機能障害 | 身体障害者障害程度等級表に規定する乳幼児期以前の非進行性の脳病変による運動機能障害(上肢機能)1級及び2級 |

乳幼児期以前の非進行性の脳病変による移動機能障害 | 身体障害者障害程度等級表に規定する乳幼児期以前の非進行性の脳病変による運動機能障害(移動機能)1級から6級まで |

心臓機能障害 | 身体障害者障害程度等級表に規定する心臓機能障害1級及び3級 |

腎臓機能障害 | 身体障害者障害程度等級表に規定する腎臓機能障害1級及び3級 |

呼吸器機能障害 | 身体障害者障害程度等級表に規定する呼吸器機能障害1級及び3級 |

ぼうこう又は直腸の機能障害 | 身体障害者障害程度等級表に規定するぼうこう又は直腸の機能障害1級及び3級 |

小腸機能障害 | 身体障害者障害程度等級表に規定する小腸機能障害1級及び3級 |

ヒト免疫不全ウイルスによる免疫機能障害 | 身体障害者障害程度等級表に規定するヒト免疫不全ウイルスによる免疫機能障害1級から3級まで |

肝臓機能障害 | 身体障害者障害程度等級表に規定する肝臓機能障害1級から3級まで |

障害の種別 | 級 |

視覚障害 聴覚障害 平衡機能障害 | 恩給法(大正12年法律第48号)第1号表ノ2(以下この表において「重度障害程度表」という。)に規定する特別項症から第4項症まで |

音声機能障害(喉頭の摘出によるものに限る。) | 重度障害程度表に規定する特別項症から第2項症まで |

上肢不自由 | 重度障害程度表に規定する特別項症から第3項症まで |

下肢不自由 | 重度障害程度表に規定する特別項症から第6項症まで及び恩給法第1号表ノ3(以下この表において「障害程度表」という。)に規定する第1款症から第3款症まで(身体障害者が自ら運転するもの以外の場合にあっては,重度障害程度表に規定する特別項症から第3項症まで) |

体幹不自由 | 重度障害程度表に規定する特別項症から第6項症まで及び障害程度表に規定する第1款症から第3款症まで(身体障害者が自ら運転するもの以外の場合にあっては,重度障害程度表に規定する特別項症から第4項症まで) |

心臓機能障害 腎臓機能障害 呼吸器機能障害 ぼうこう又は直腸の機能障害 小腸機能障害 | 重度障害程度表に規定する特別項症から第3項症まで |

(3) 療育手帳の交付を受けている者のうち,その障害の程度が重度又は最重度である者

ア 障害者の日常生活及び社会生活を総合的に支援するための法律(平成17年法律第123号)第54条第3項に規定する自立支援医療受給者証(精神通院医療に係るものに限る。)の交付を受けている者

イ 市長から医療福祉費受給者証の交付を受けている者

ウ 当該精神障害者保健福祉手帳に係る障害の治療のための通院をしている者

2 市長は,前項の規定による審査に当たって,必要と認められるときは,実地調査その他の方法による現況調査を行うものとする。

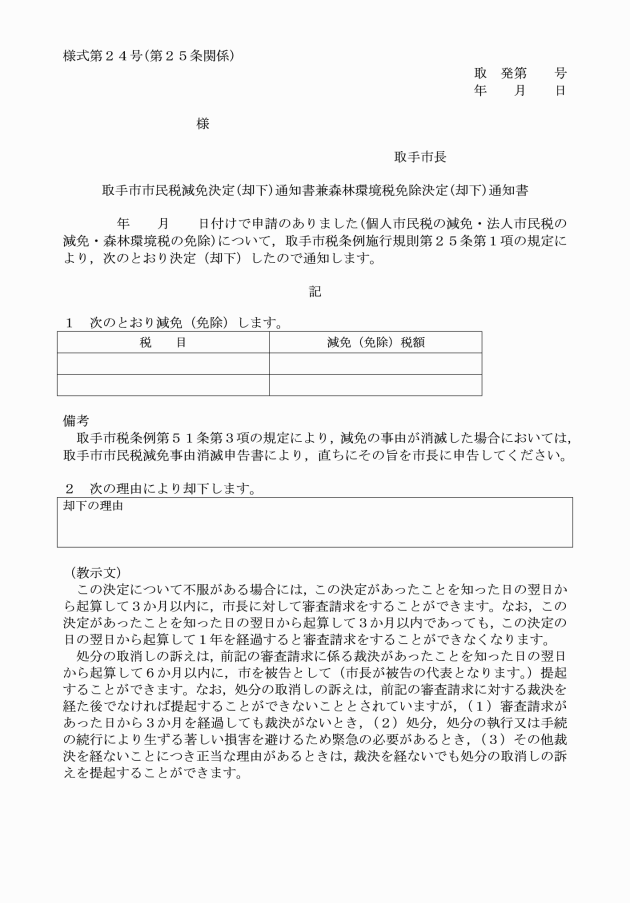

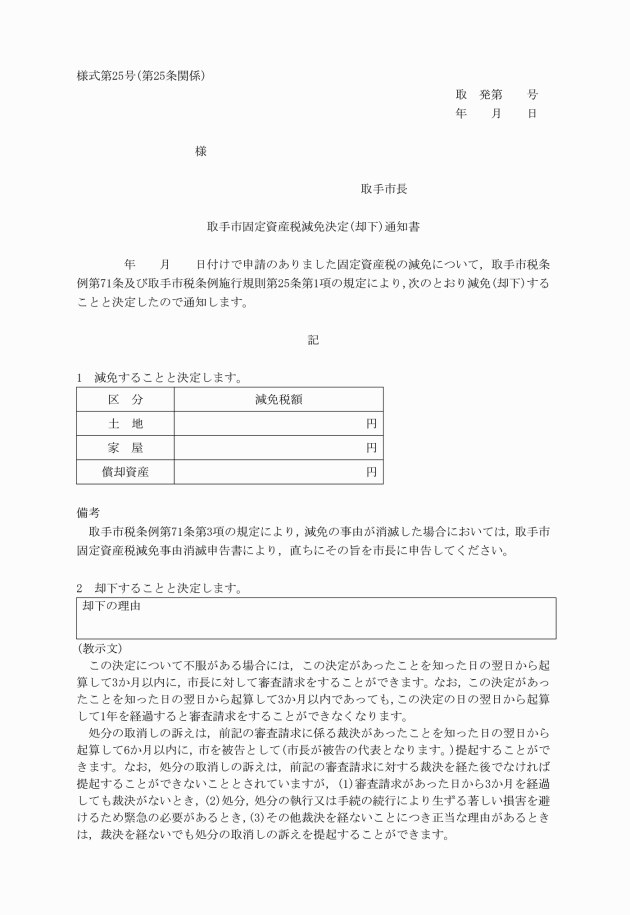

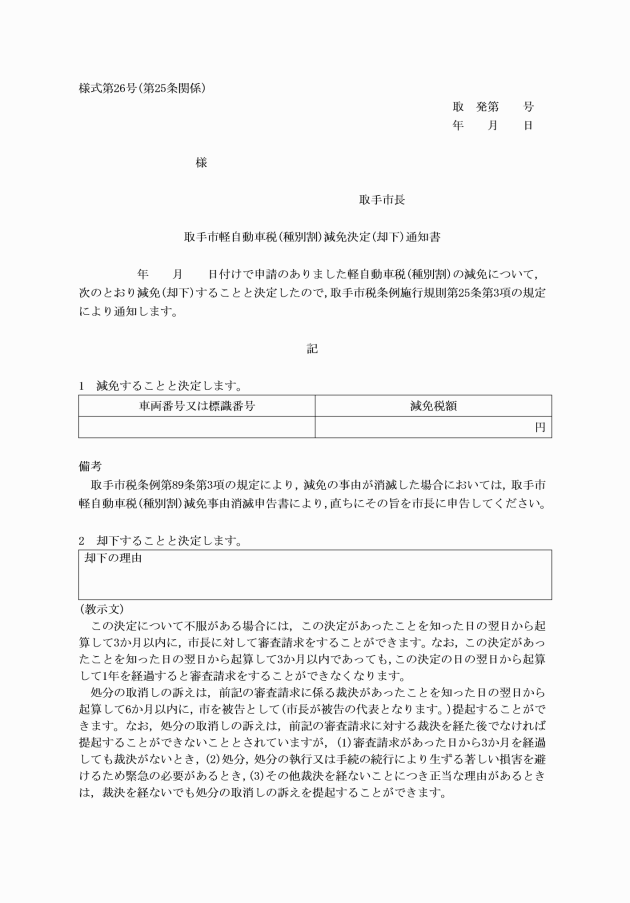

3 市長は,第1項の規定により減免又は免除の可否を決定したときは,当該決定を行った税目に応じ,次に掲げる通知書により,当該申請を行った者に対し通知するものとする。

(1) 取手市市民税減免決定(却下)通知書兼森林環境税免除決定(却下)通知書(様式第24号)

(2) 取手市固定資産税減免決定(却下)通知書(様式第25号)

(3) 取手市軽自動車税(種別割)減免決定(却下)通知書(様式第26号)

(令6規則41・一部改正)

(都市計画税の減免)

第26条 市長は,条例及びこの規則に基づき固定資産税を減免したときは,法第702条の8第7項の規定により,都市計画税についても,当該固定資産税に対する減免額の割合と同じ割合により減免するものとする。

(市税の減免の対象)

第27条 市税の減免は,減免申請が行われた日の属する課税年度において行うものとする。この場合において,当該減免が行われた課税年度の翌年度も継続して減免に係る事由が存する場合であって,改めて減免に関する申請が行われたときは,翌年度においても引き続き減免を行うことを妨げない。

(1) 固定資産税 市長が特にやむを得ないと認め別に指定する災害により減免される固定資産税について還付する場合

(2) 種別割 納期限までに条例第89条第1項第3号の規定により減免の対象となる軽自動車等に係る種別割の減免申請が行われた場合

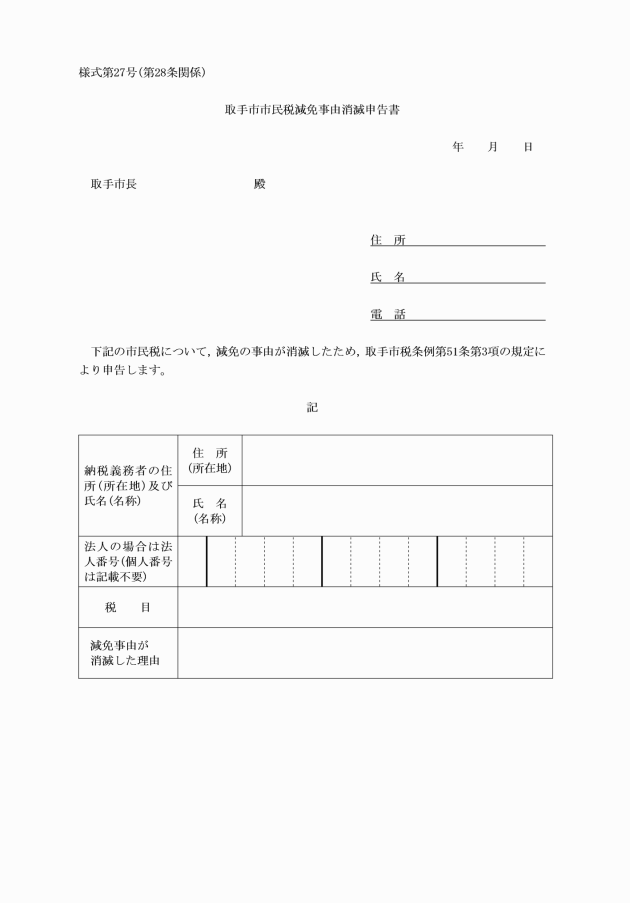

(1) 取手市市民税減免事由消滅申告書(様式第27号)

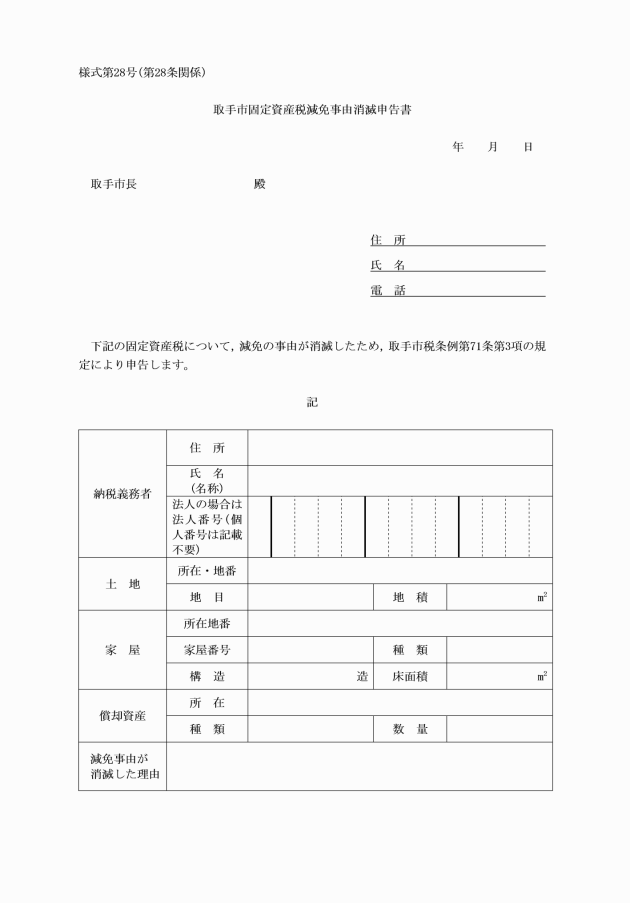

(2) 取手市固定資産税減免事由消滅申告書(様式第28号)

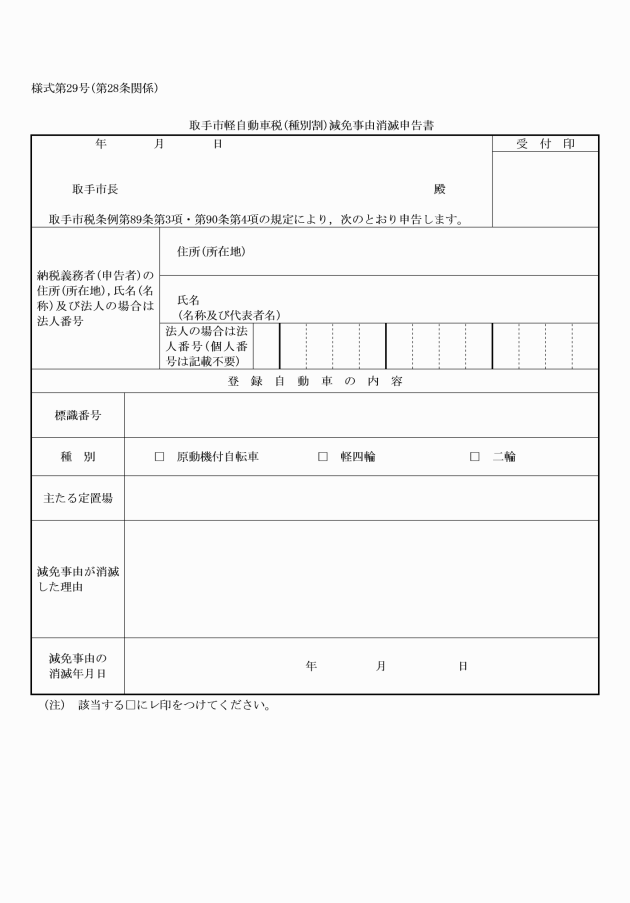

(3) 取手市軽自動車税(種別割)減免事由消滅申告書(様式第29号)

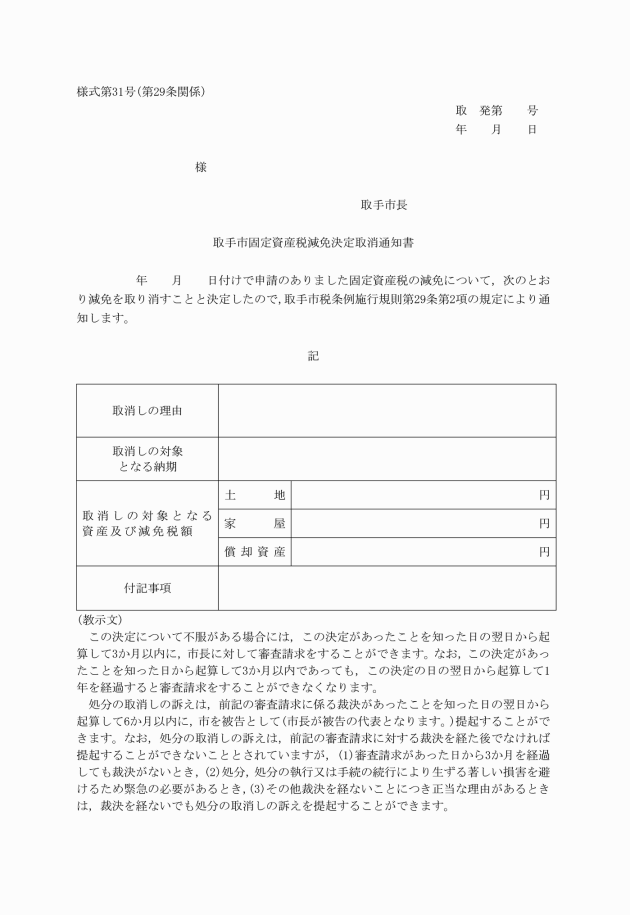

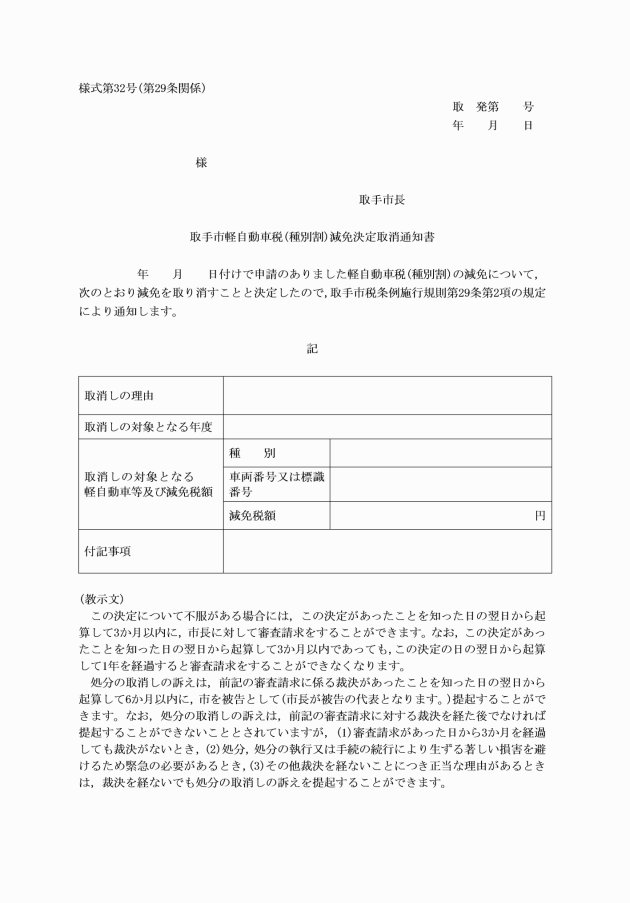

(減免の取消し)

第29条 市長は,次の各号のいずれかに該当すると認めるときは,減免に係る決定の全部又は一部を取り消し,当該取消しに係る市税を徴収することができる。

(1) 偽りその他不正の手段により減免の決定を受けたとき。

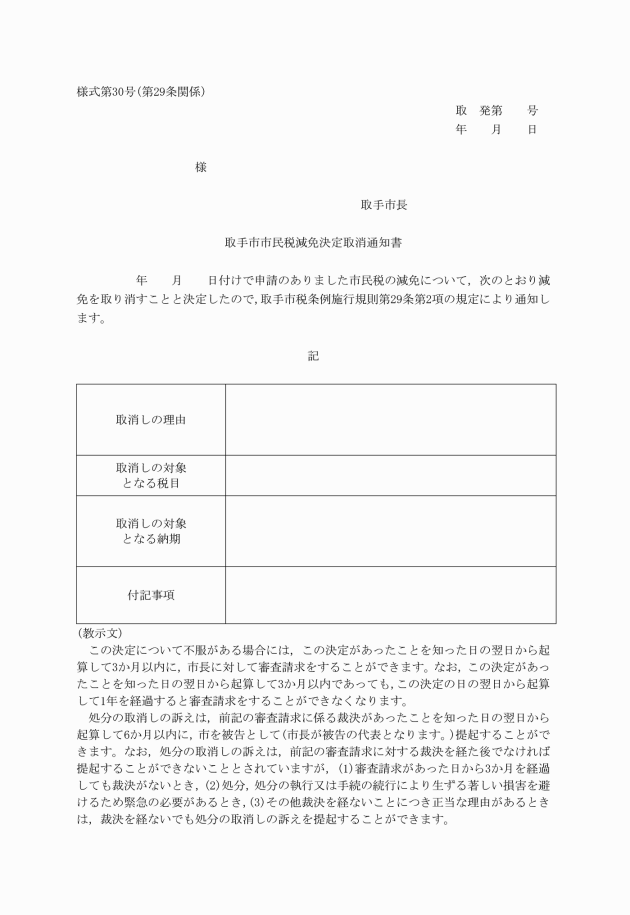

2 市長は,前項の規定より減免に係る決定を取り消したときは,当該取消しを行った税目に応じ,次に掲げる通知書により,当該取消しを受ける申請者に対し通知するものとする。

(1) 取手市市民税減免決定取消通知書(様式第30号)

(2) 取手市固定資産税減免決定取消通知書(様式第31号)

(3) 取手市軽自動車税(種別割)減免決定取消通知書(様式第32号)

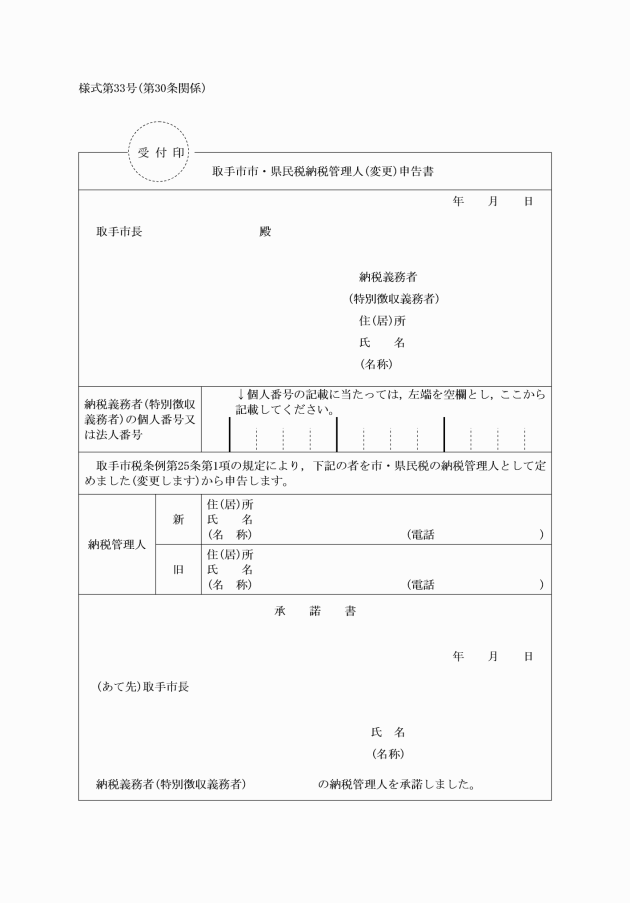

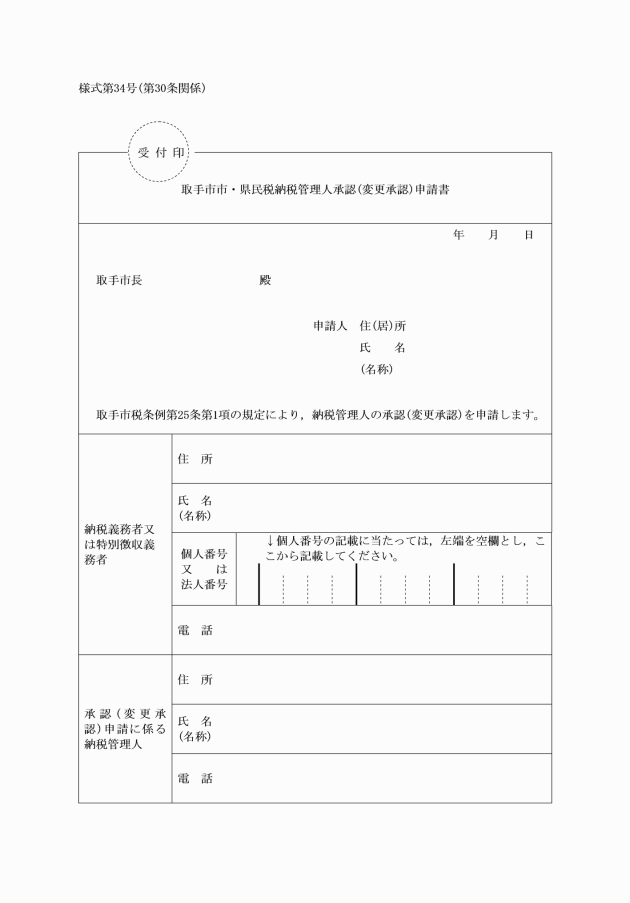

(1) 市民税 次に掲げる申告書及び申請書

ア 取手市市・県民税納税管理人(変更)申告書(様式第33号)

イ 取手市市・県民税納税管理人承認(変更承認)申請書(様式第34号)

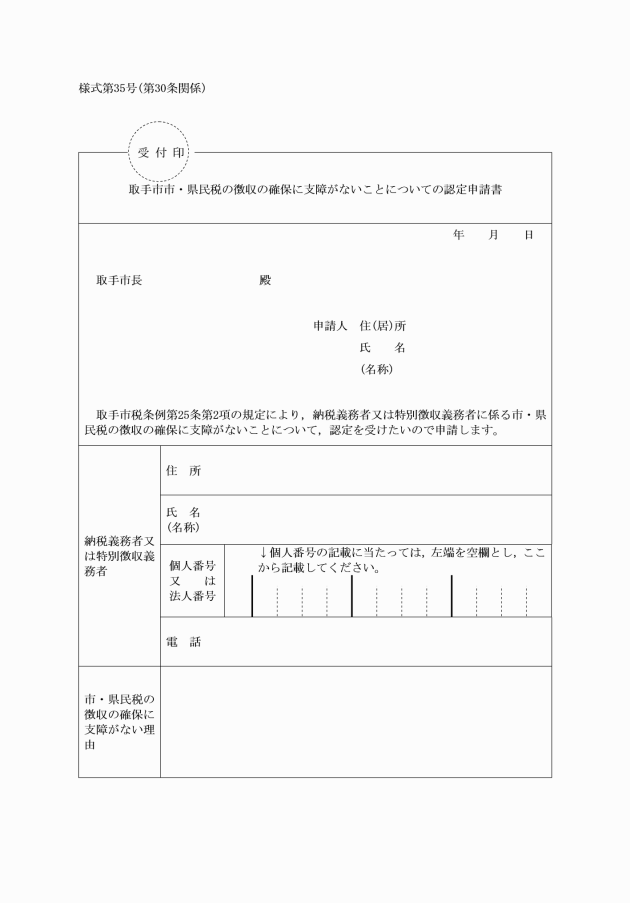

ウ 取手市市・県民税の徴収の確保に支障がないことについての認定申請書(様式第35号)

(2) 固定資産税 次に掲げる申告書及び申請書

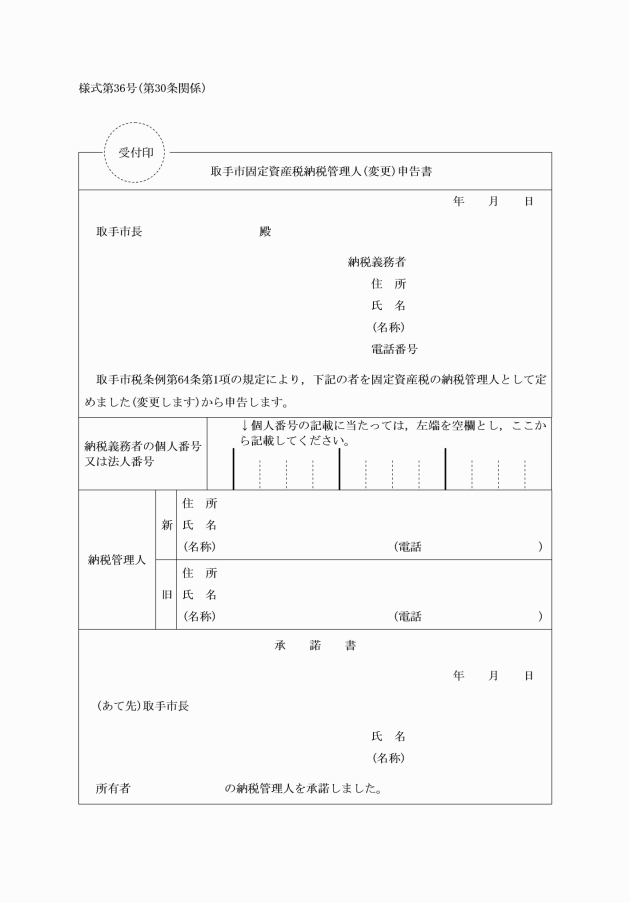

ア 取手市固定資産税納税管理人(変更)申告書(様式第36号)

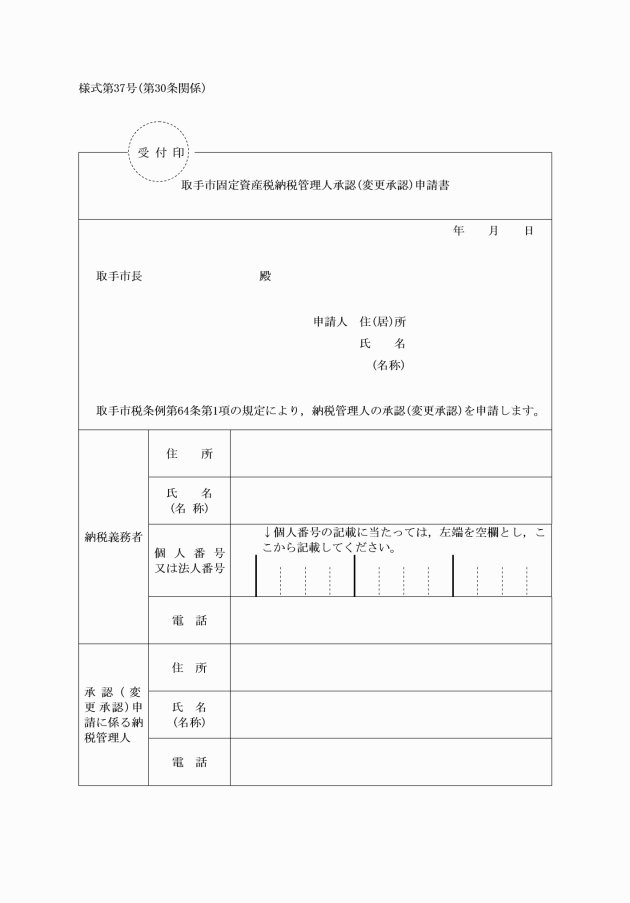

イ 取手市固定資産税納税管理人承認(変更承認)申請書(様式第37号)

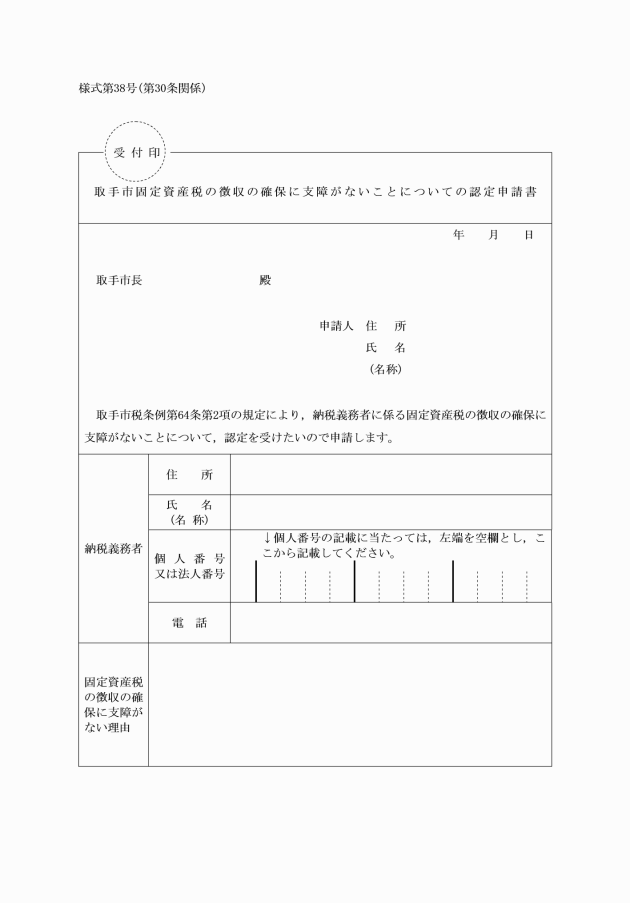

ウ 取手市固定資産税の徴収の確保に支障がないことについての認定申請書(様式第38号)

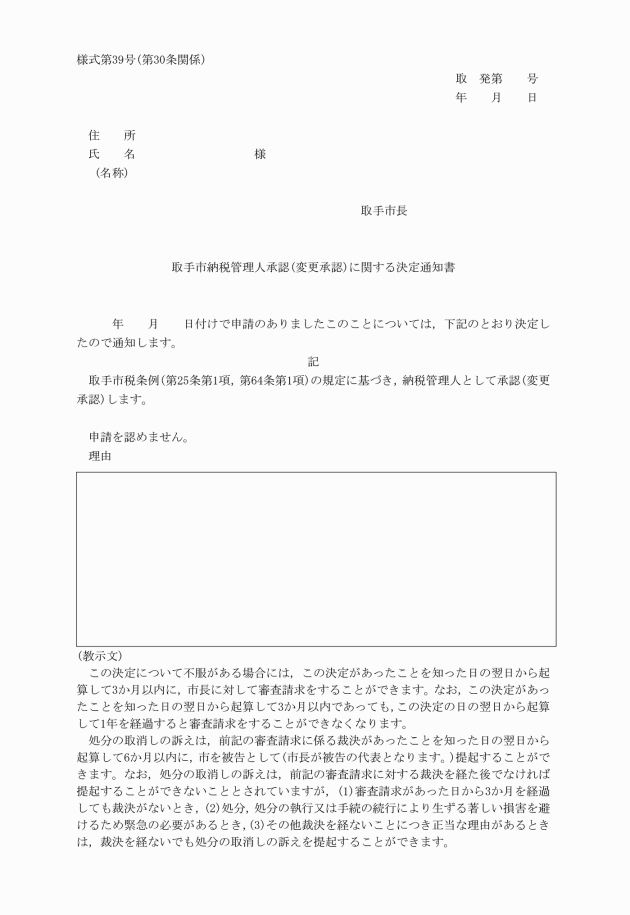

(1) 承認申請に対する決定 取手市納税管理人承認(変更承認)に関する決定通知書(様式第39号)

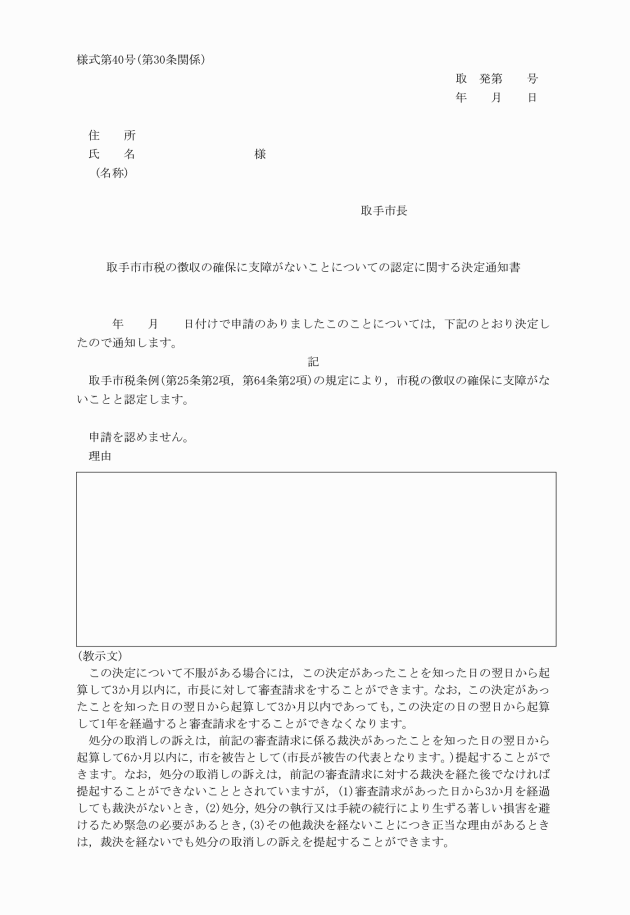

(2) 認定申請に対する決定 取手市市税の徴収の確保に支障がないことについての認定に関する決定通知書(様式第40号)

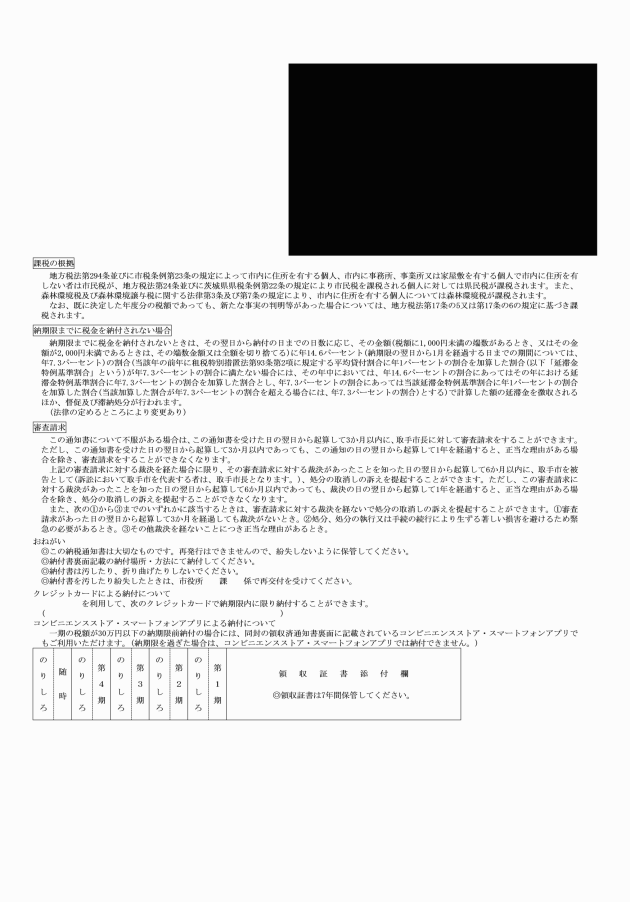

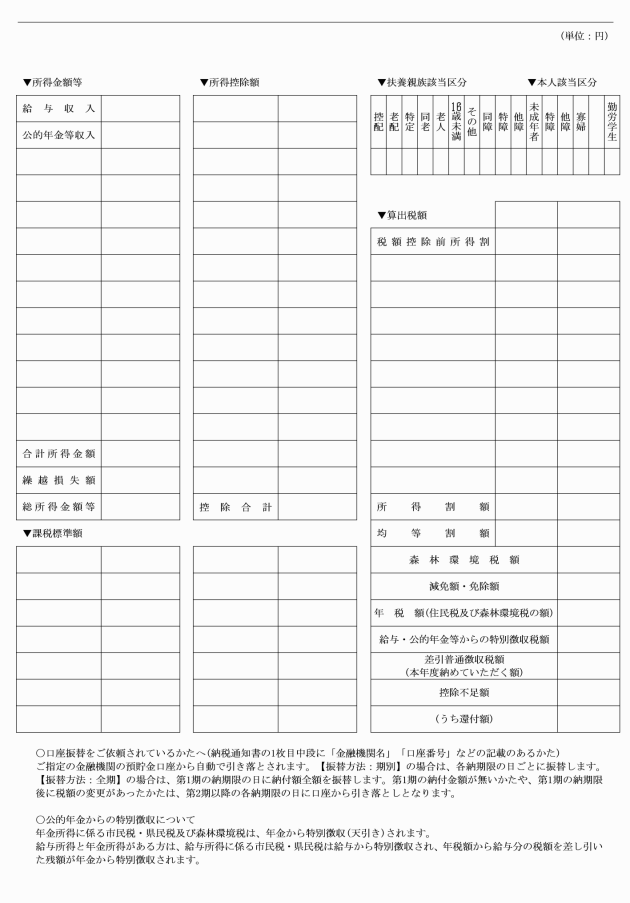

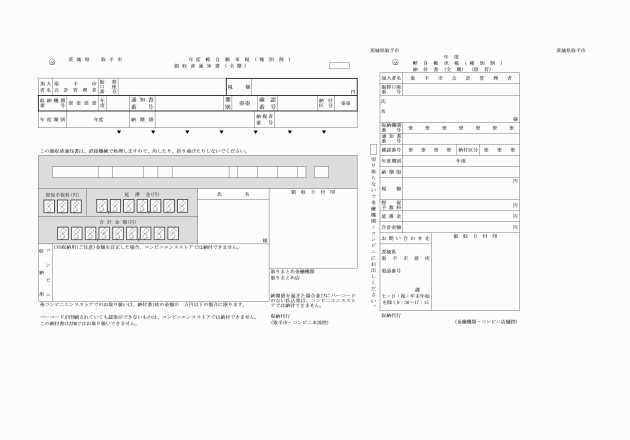

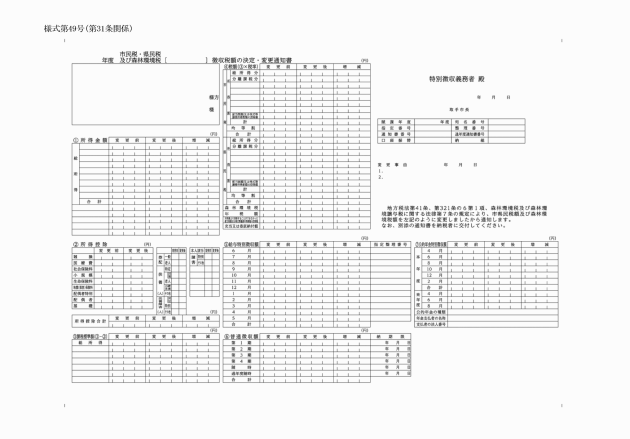

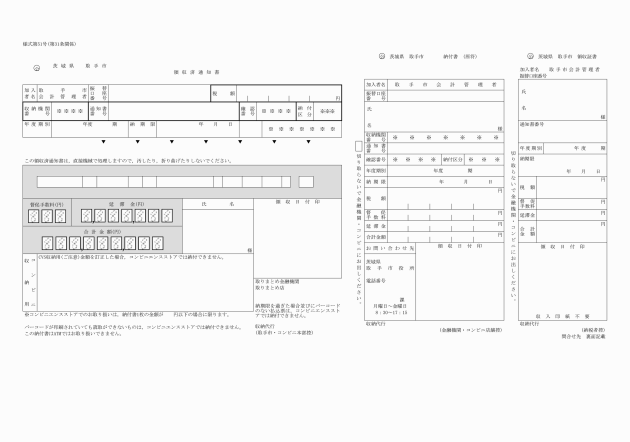

(1) 市民税及び県民税並びに森林環境税の現年度当初課税分 次に掲げる納税通知書及び納付書

ア 市民税・県民税・森林環境税税額決定通知書兼納税通知書(様式第41号)

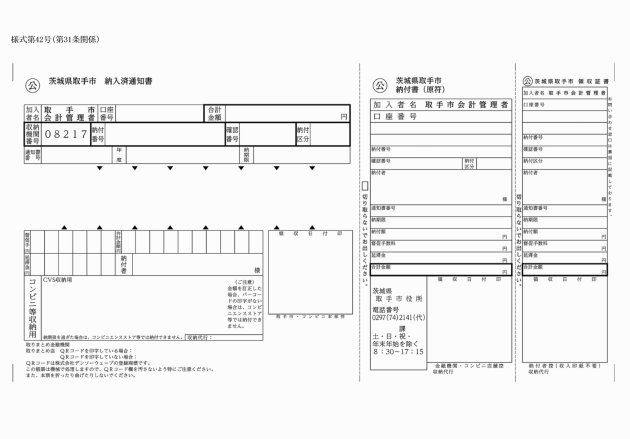

イ 納入済通知書・納付書・領収証書(様式第42号)

(2) 市民税及び県民税並びに森林環境税の現年度随時課税分 次に掲げる納税通知書及び納付書

ア 市民税・県民税・森林環境税税額決定通知書兼納税通知書

イ 納入済通知書・納付書・領収証書

(3) 市民税及び県民税並びに森林環境税の過年度随時課税分 次に掲げる納税通知書及び納付書

ア 市民税・県民税・森林環境税税額決定通知書兼納税通知書

イ 納入済通知書・納付書・領収証書

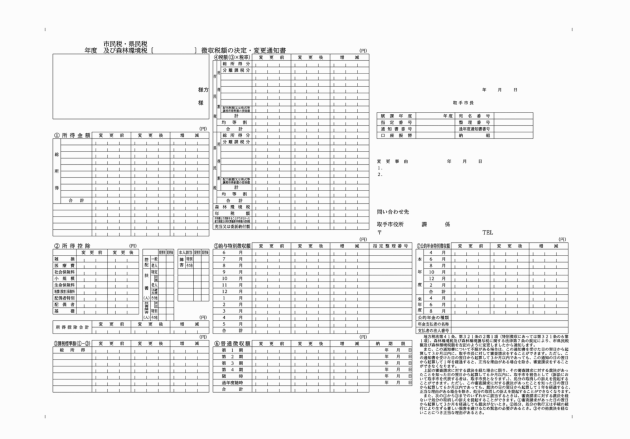

(4) 固定資産税及び都市計画税の現年度課税分 次に掲げる納税通知書,明細書及び納付書

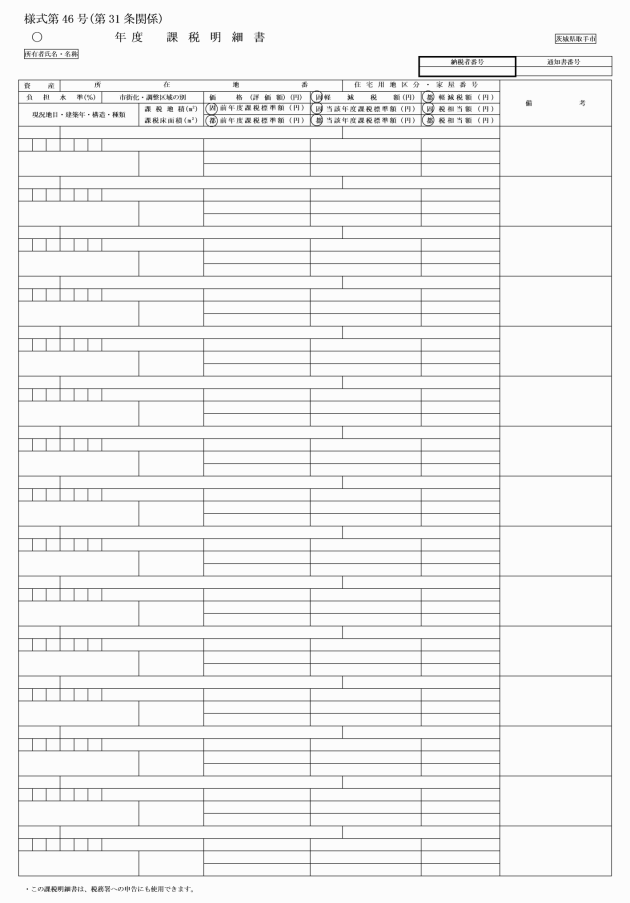

ア 固定資産税・都市計画税納税通知書(様式第45号)

イ 課税明細書(様式第46号)

ウ 納入済通知書・納付書・領収証書

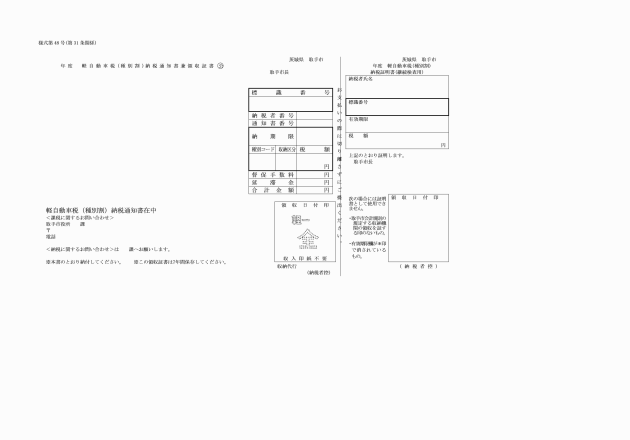

(5) 種別割の現年度課税分 軽自動車税(種別割)納税通知書兼領収証書・納税証明書・領収済通知書・納付書(様式第48号)

(令6規則41・令7規則37・一部改正)

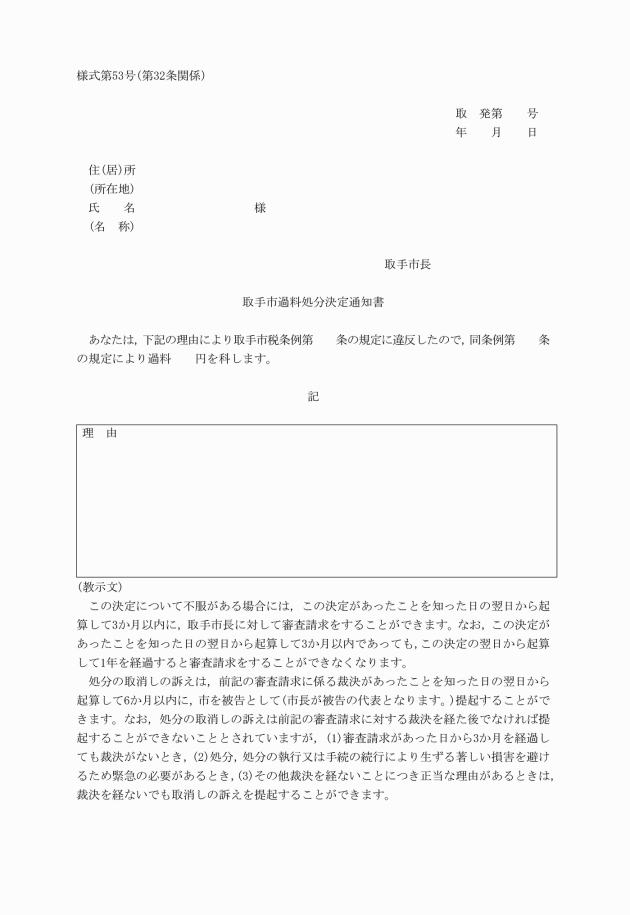

(過料処分の決定通知)

第32条 条例第26条第1項,第36条の4第1項,第53条の10第1項,第65条第1項,第75条第1項,第88条第1項,第100条の2第1項,第105条の2第1項,第107条第1項及び第133条第1項に規定する過料を科するときは,取手市過料処分決定通知書(様式第53号)により通知するものとする。

(賦課徴収に関する文書)

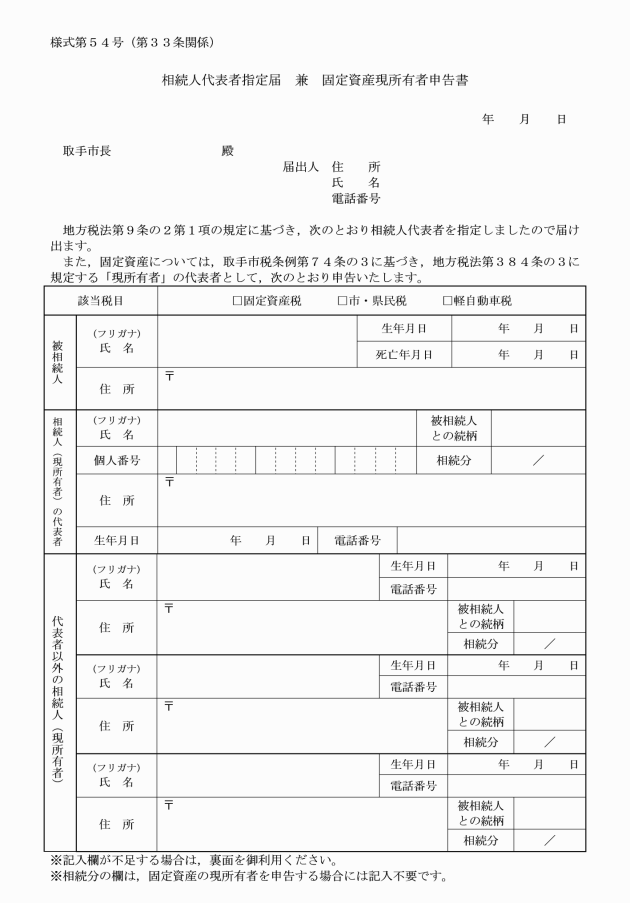

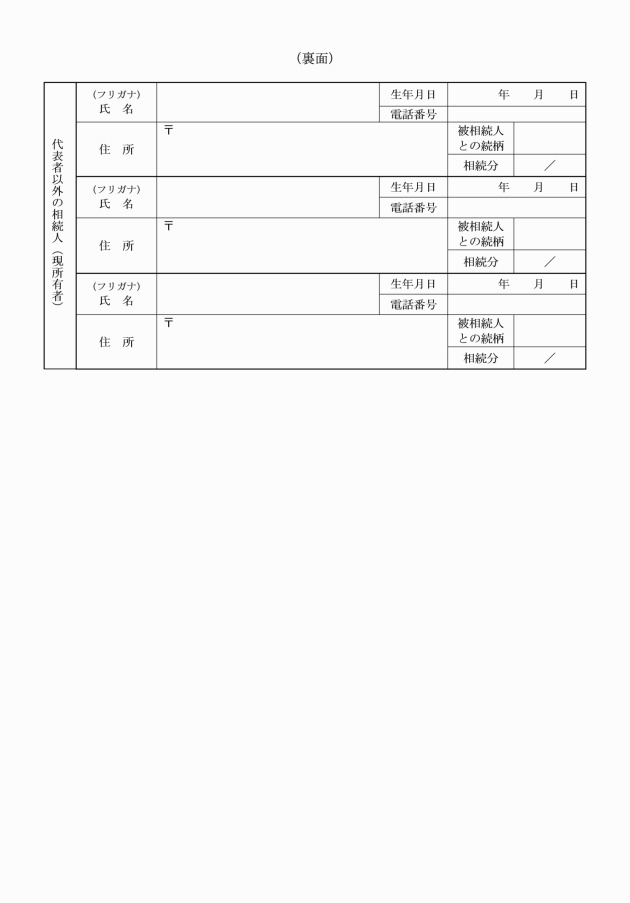

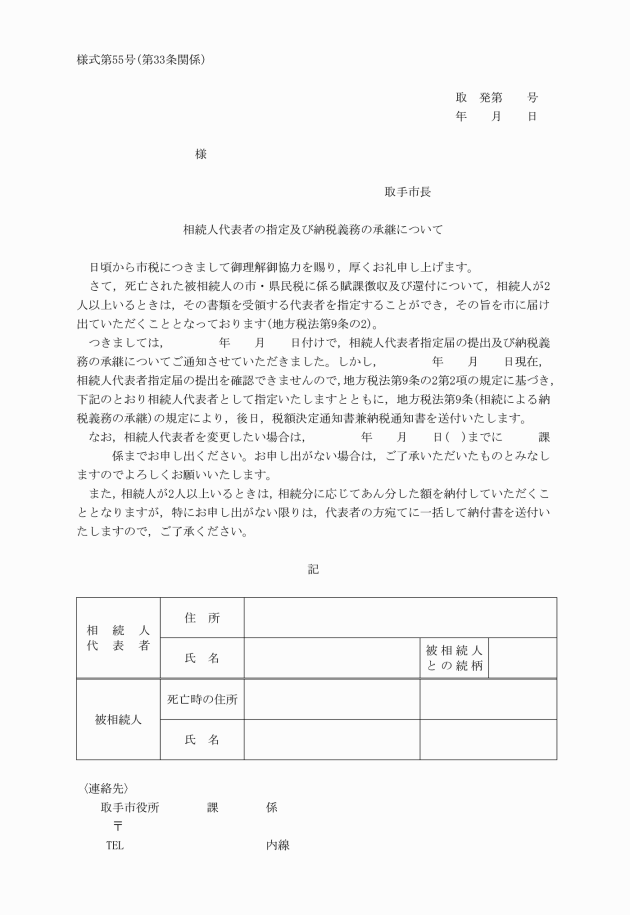

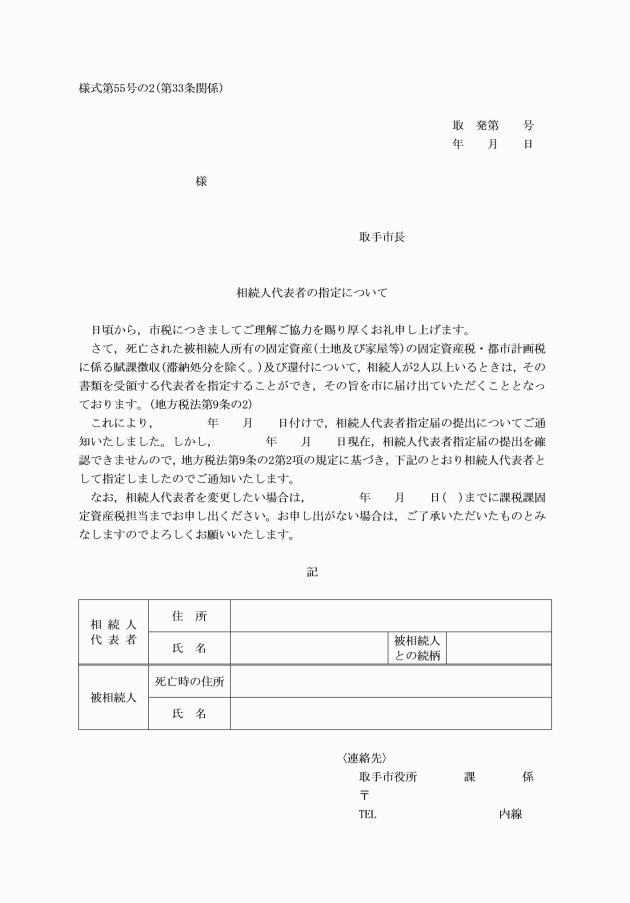

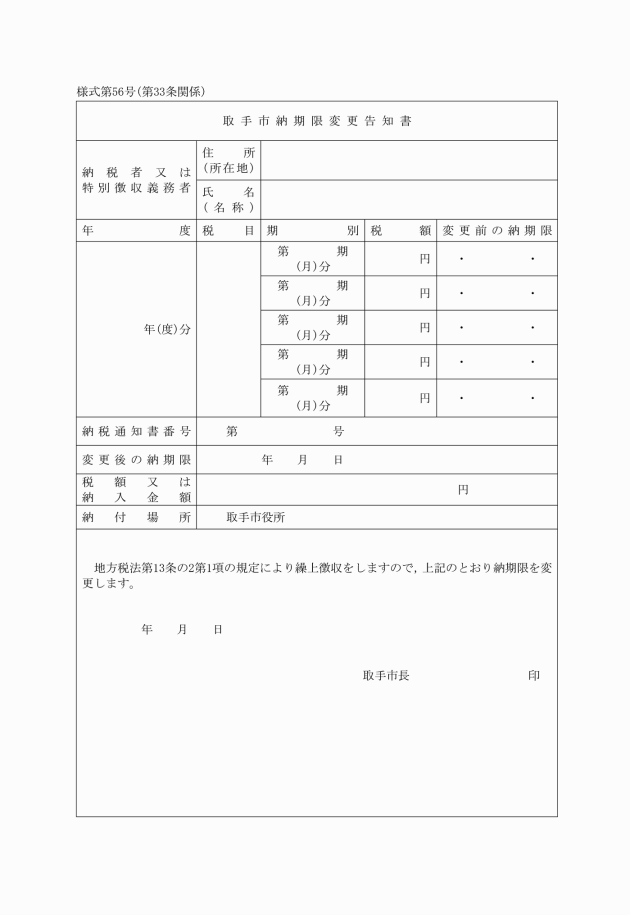

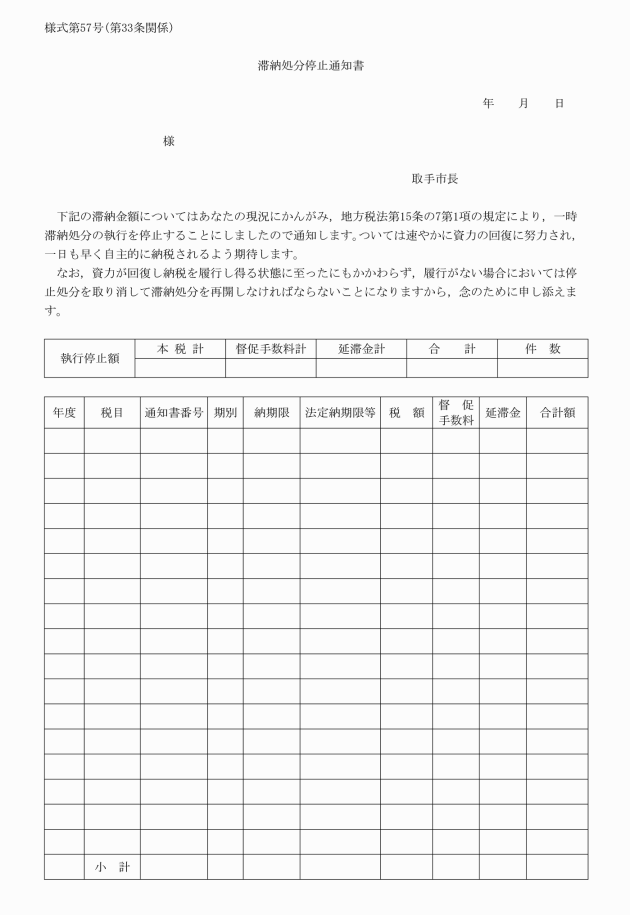

第33条 前各条に定めるもののほか,市税の賦課徴収に関する文書は,次に掲げるものとする。

(1) 相続人代表者指定届兼固定資産現所有者申告書(様式第54号)

(2) 相続人代表者の指定及び納税義務の承継について(様式第55号)

(3) 相続代表者の指定について(様式第55号の2)

(4) 取手市納期限変更告知書(様式第56号)

(5) 滞納処分停止通知書(様式第57号)

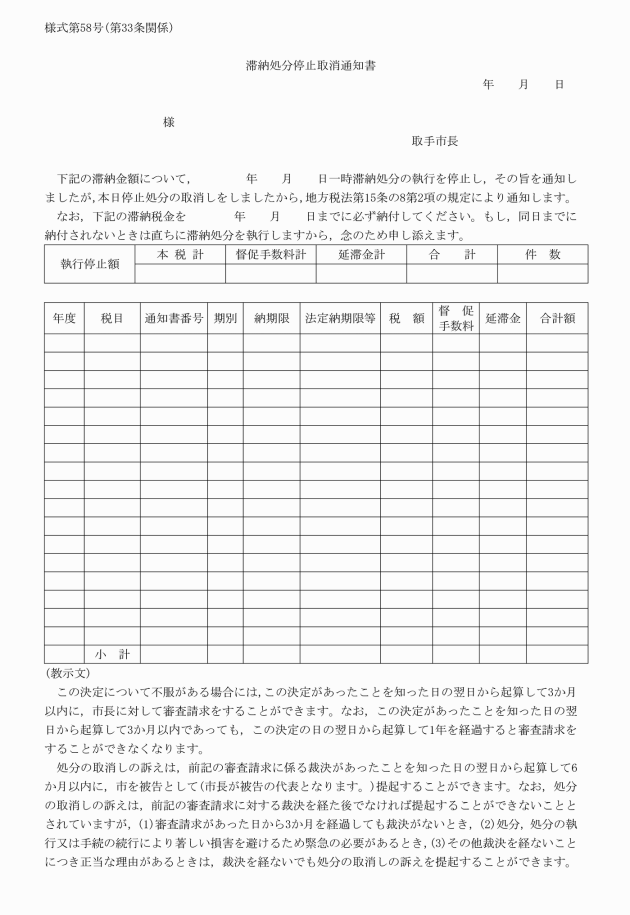

(6) 滞納処分停止取消通知書(様式第58号)

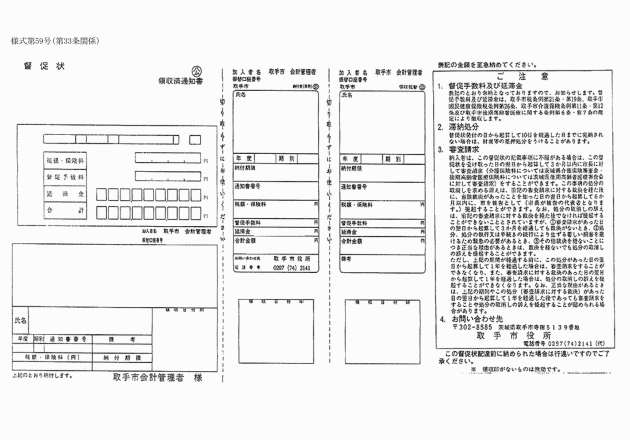

(7) 領収済通知書・督促状兼領収控・督促状兼領収書(様式第59号)

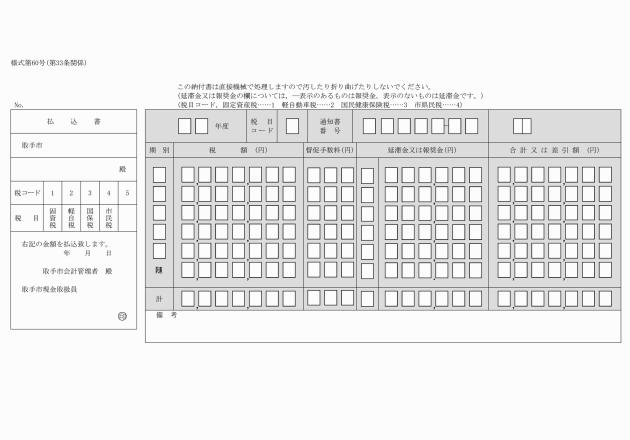

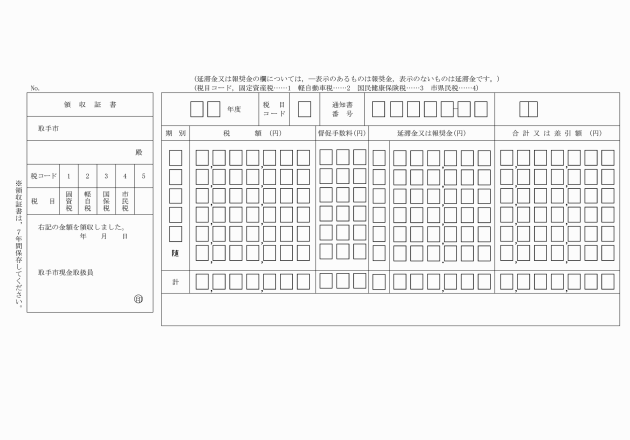

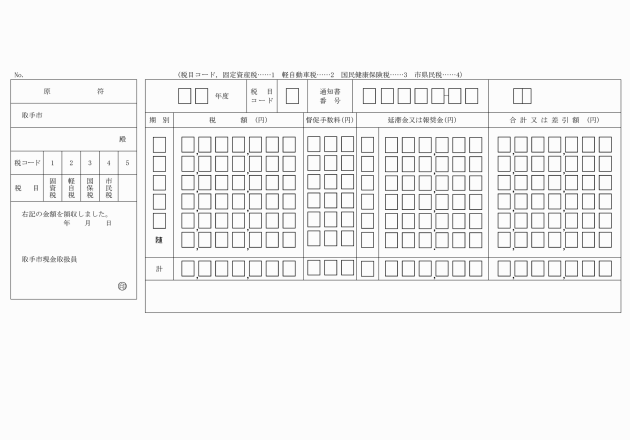

(8) 払込書・領収証書・原符(様式第60号)

(過料処分及び犯則取締りに関する台帳)

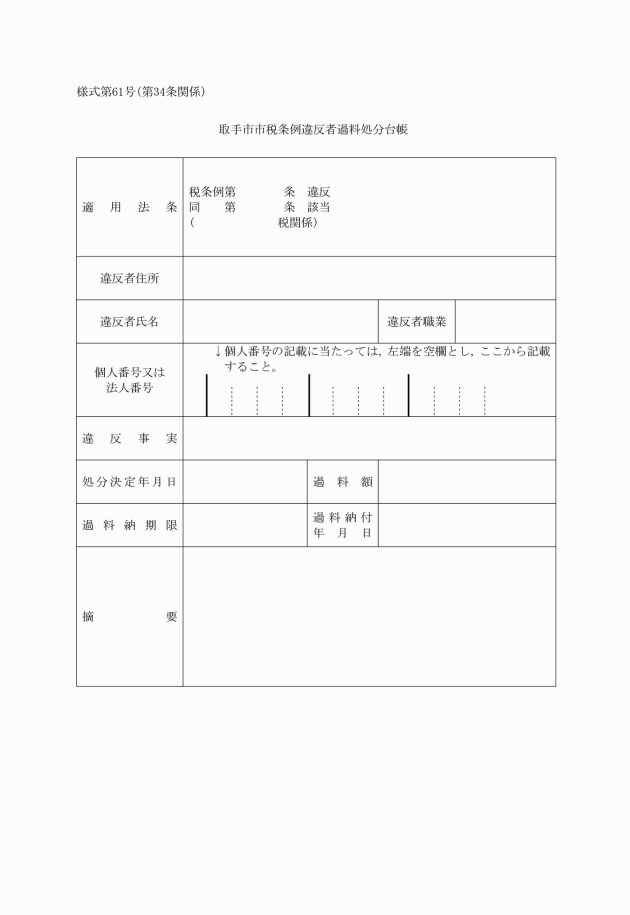

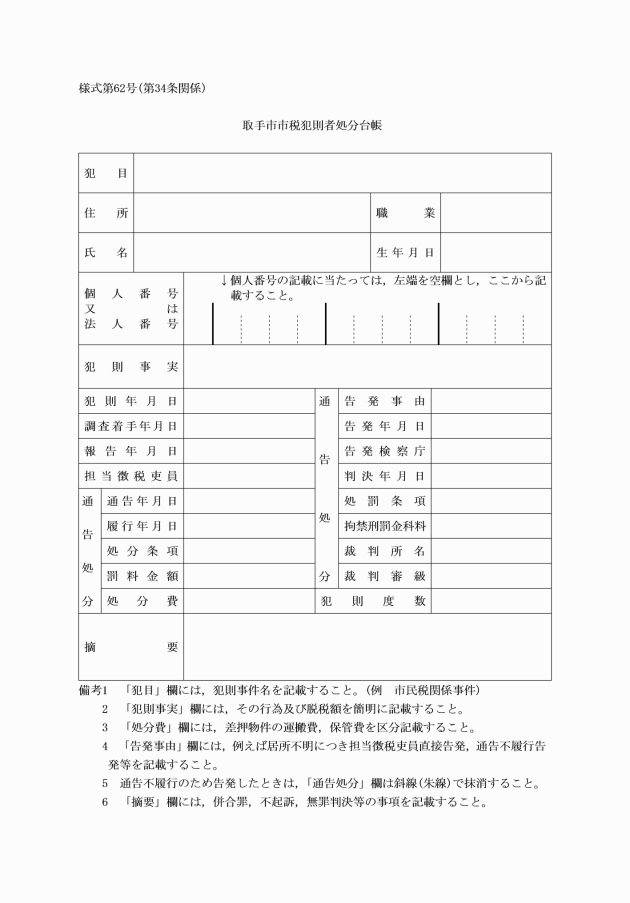

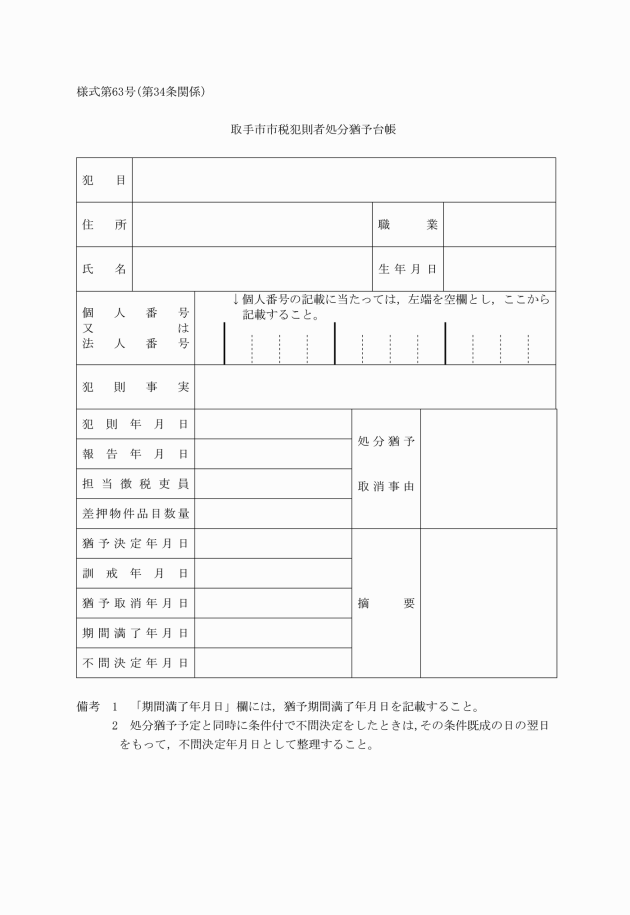

第34条 市長が備えなければならない過料処分及び犯則取締りに関する台帳は,次に掲げるものとする。

(1) 取手市市税条例違反者過料処分台帳(様式第61号)

(2) 取手市市税犯則者処分台帳(様式第62号)

(3) 取手市市税犯則者処分猶予台帳(様式第63号)

(市民税に関する文書)

第35条 前各条に定めるもののほか,市民税に関する文書は,次に掲げるものとする。

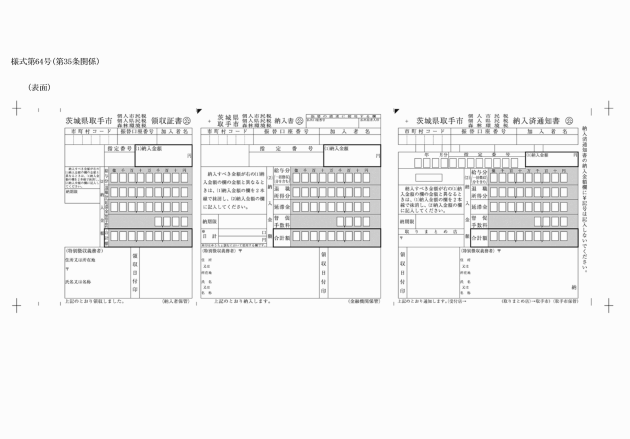

(1) 取手市個人市民税・県民税・森林環境税領収証書・納入書・納入済通知書・退職所得にかかる市・県民税納入申告書(様式第64号)

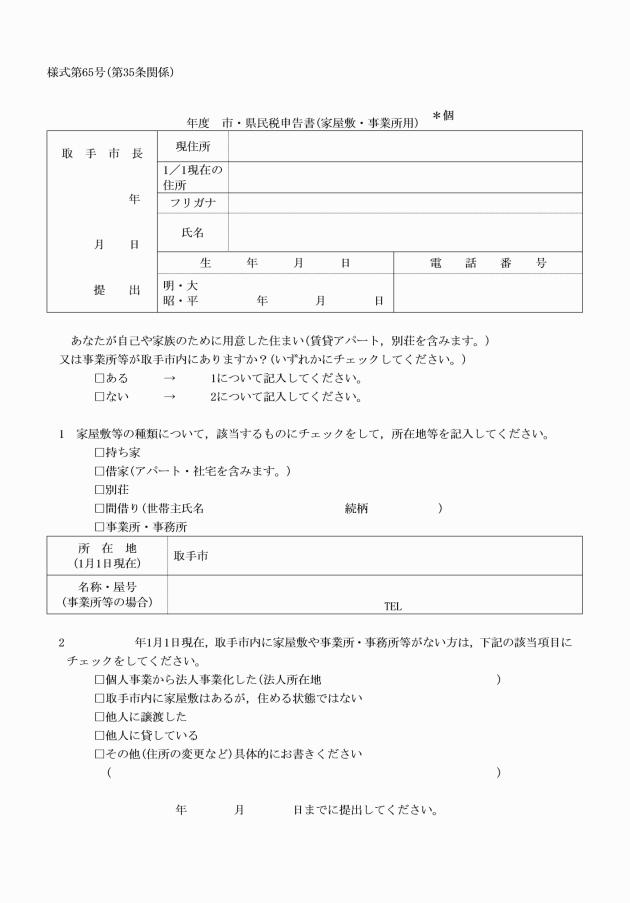

(2) 市・県民税申告書(家屋敷・事業所用)(様式第65号)

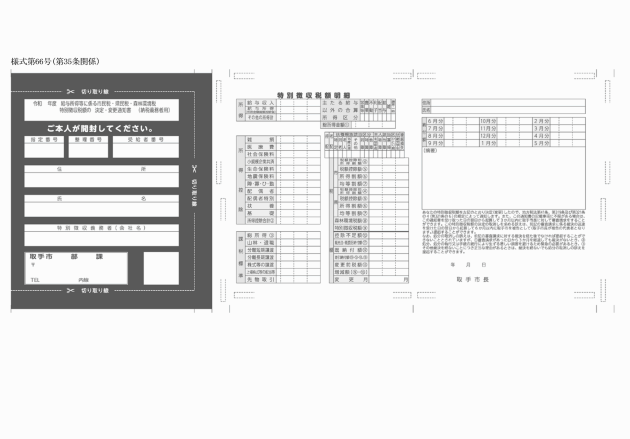

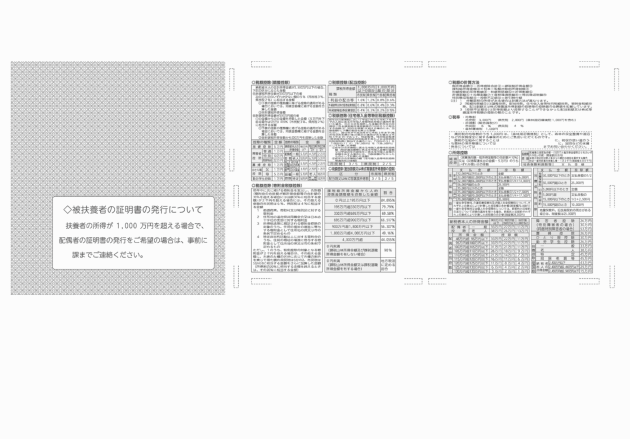

(3) 給与所得等に係る市民税・県民税・森林環境税特別徴収税額の決定・変更通知書(様式第66号)

(4) 法人の設立等に関する申告書(様式第67号)

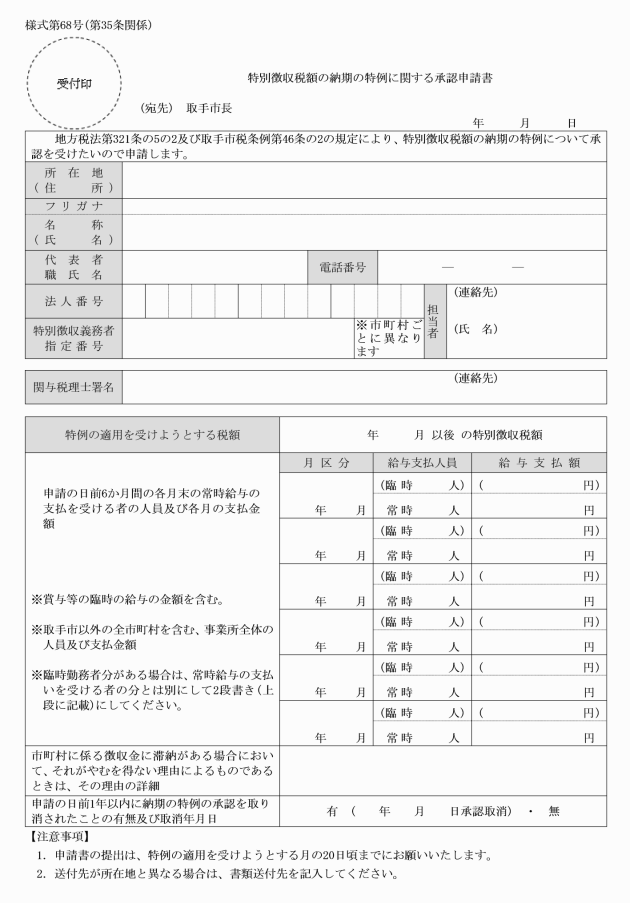

(5) 特別徴収税額の納期の特例に関する承認申請書(様式第68号)

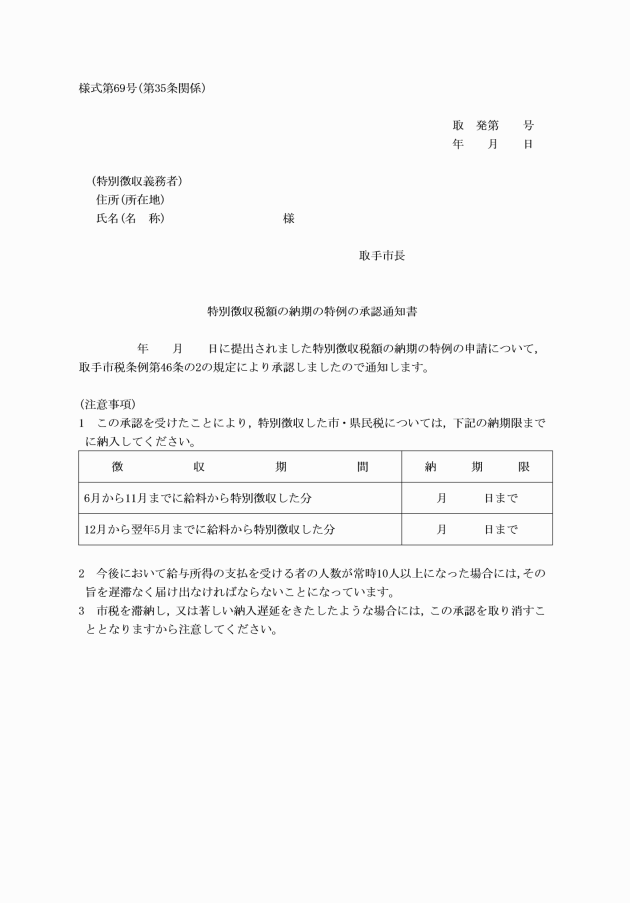

(6) 特別徴収税額の納期の特例の承認通知書(様式第69号)

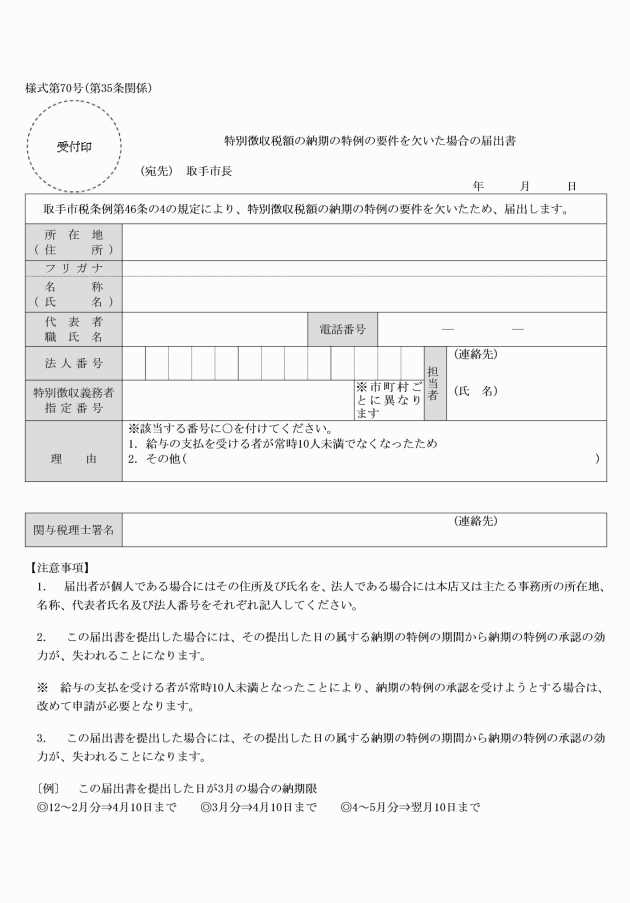

(7) 特別徴収税額の納期の特例の要件を欠いた場合の届出書(様式第70号)

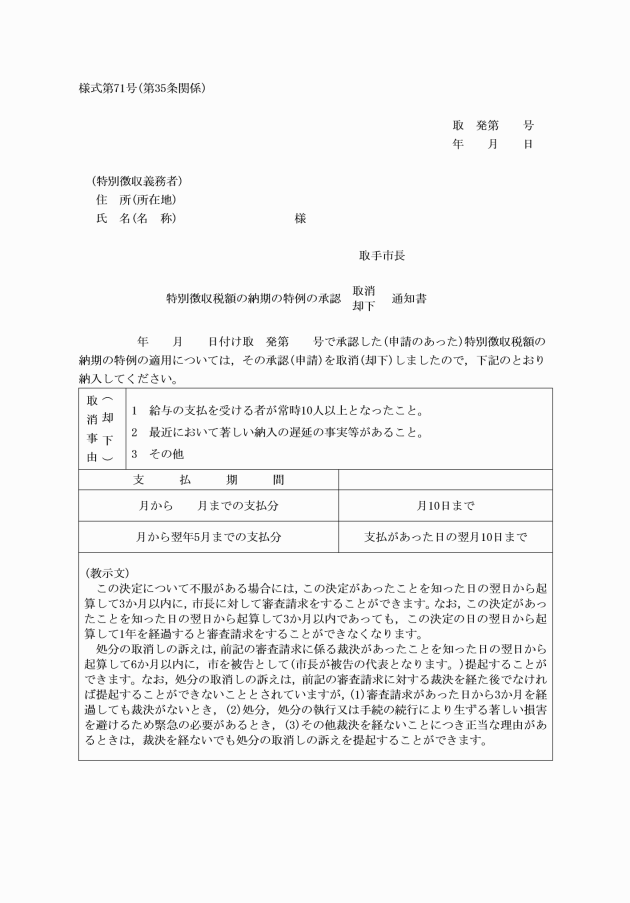

(8) 特別徴収税額の納期の特例の承認(取消・却下)通知書(様式第71号)

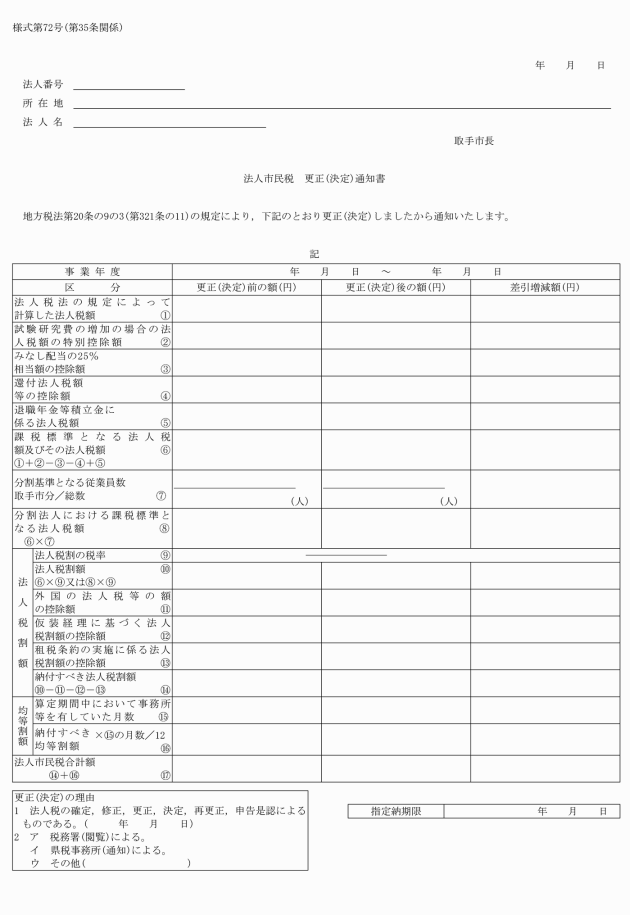

(9) 法人市民税更正(決定)通知書(様式第72号)

(令6規則40・一部改正)

(固定資産税に関する文書)

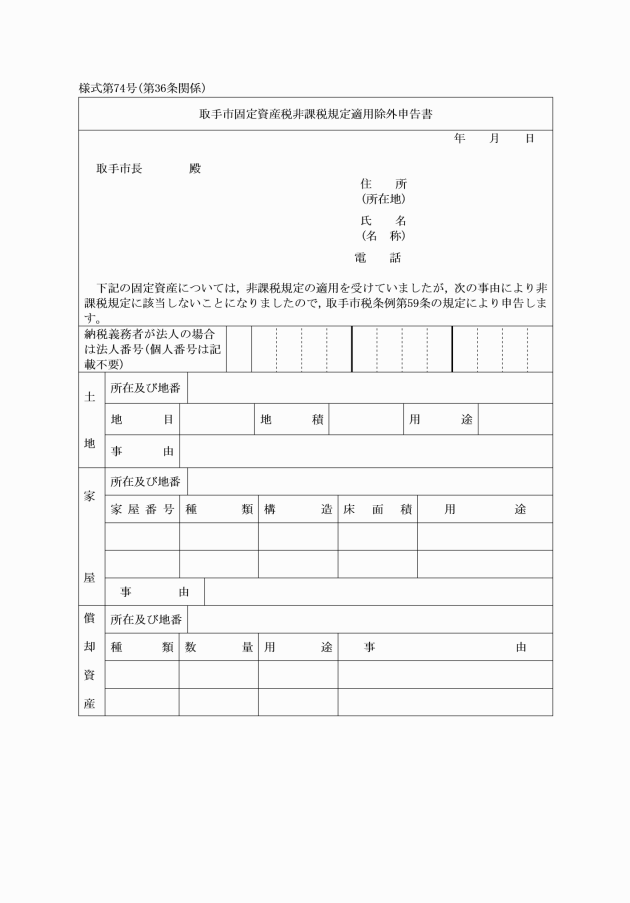

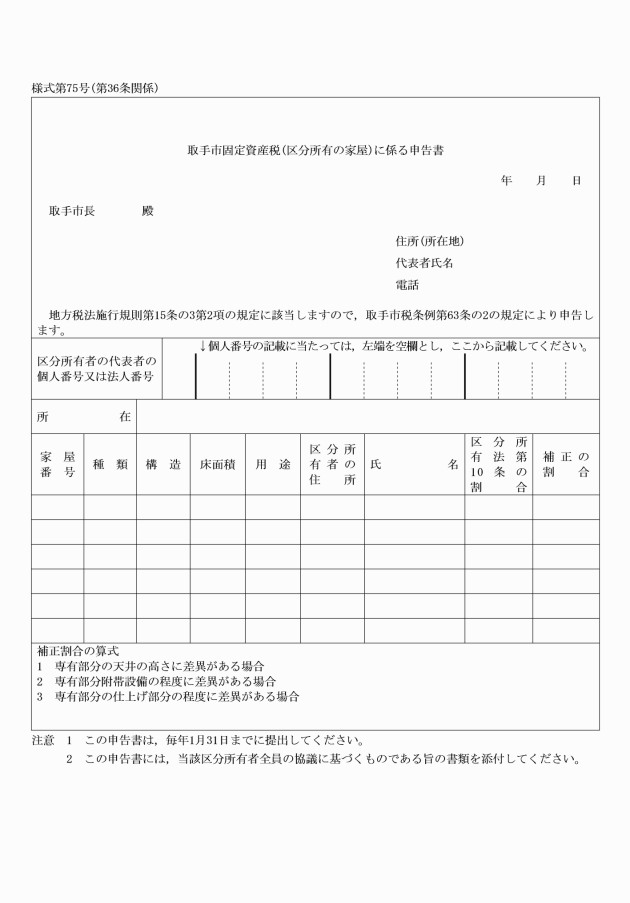

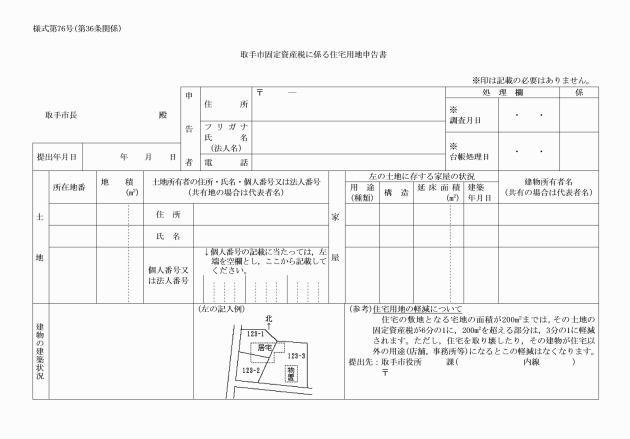

第36条 前各条に定めるもののほか,固定資産税に関する文書は,次に掲げるものとする。

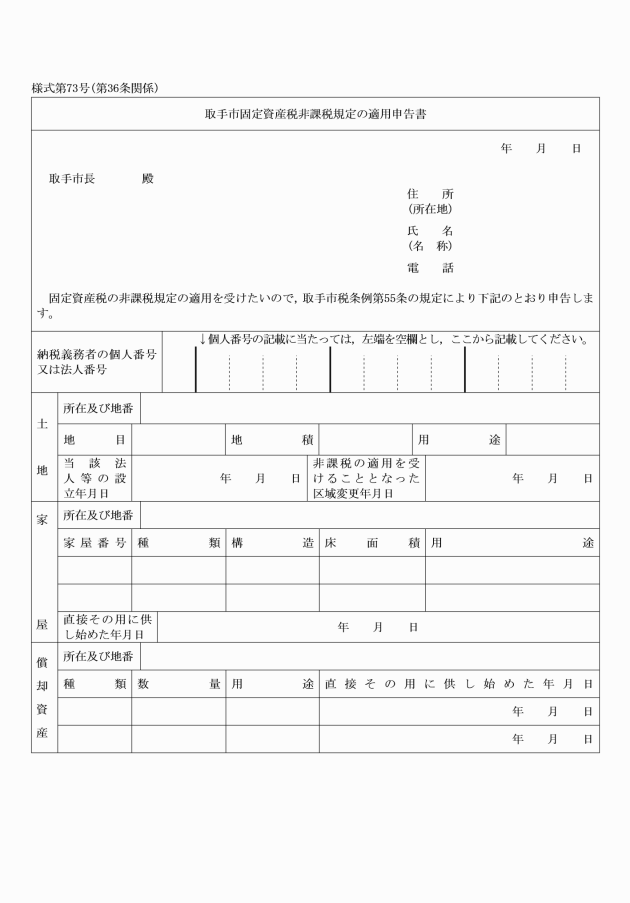

(1) 取手市固定資産税非課税規定の適用申告書(様式第73号)

(2) 取手市固定資産税非課税規定適用除外申告書(様式第74号)

(3) 取手市固定資産税(区分所有の家屋)に係る申告書(様式第75号)

(4) 取手市固定資産税に係る住宅用地申告書(様式第76号)

(1) 地籍図 縮尺1,000分の1程度の実測とし,次の要領により作成すること。

ア 大字界及び字界を付した上,名簿ごとの所在地番を明示し,一筆の区画の中には地番,地目及び地積を表示すること。

イ 道路,堤,河川等を図示すること。

ウ 本市において既に作成した土地の評価に用いる図面等があるときは,これをもって地籍図に代えることができること。

(2) 土地使用図 縮尺1,000分の1程度の実測図の様式に準じ,次の要領により作成すること。

ア 一筆の土地のうち,区域を分けて使用者課税をすべき部分があるときは,その関係区分及び面積を明示すること。

イ 一筆のうち,区域を分けて非課税規定の適用をすべき部分があるときは,その関係部分及び面積を明示すること。

ウ 条例第60条の規定により所有者課税をすべき土地があるときは,その土地を明示すること。

エ 関係人の氏名を明示すること。

(3) 土地分類図 地籍図に準じて図面に田,畑,宅地,山林,原野及び雑種地の地目ごとに区分し,宅地にあっては商業地区,工業地区,住宅地区又は村落地区の用途分類状況を明示すること。ただし,地籍図と併用して作成することを妨げない。

(4) 家屋見取図 縮尺100分の1程度の実測平面図又は見取平面図として,一棟ごとに作成するものとし,次の事項を記載すること。

ア 間取り,延べ面積及び階ごとの床面積

イ 図面一葉ごとの所有者氏名及び所在地

2 次に掲げる図の備付けは,電磁的記録の備付けをもって行うものとする。

(1) 地籍図

(2) 土地使用図

(3) 土地分類図

(種別割に関する文書)

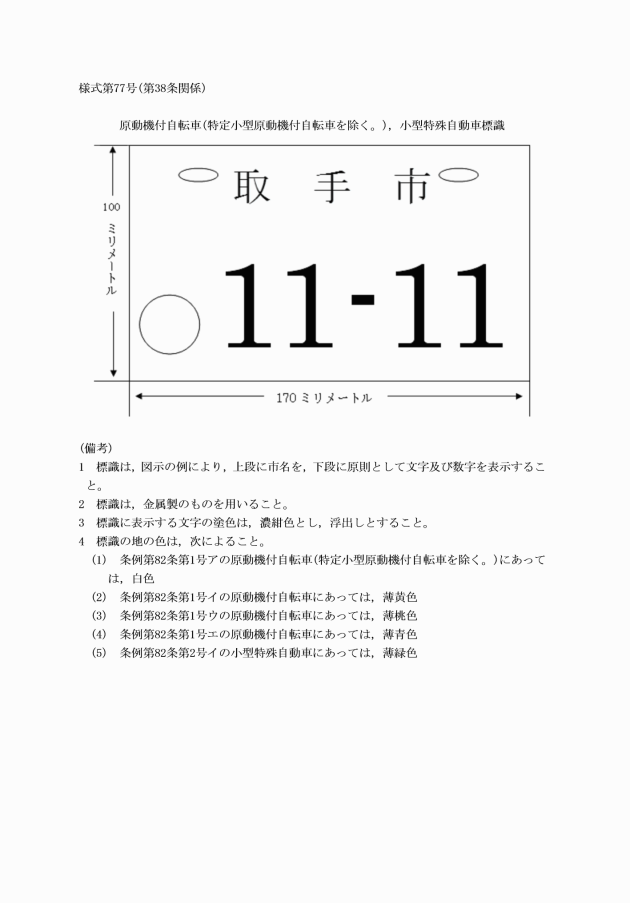

第38条 前各条に定めるもののほか,種別割に関する文書は,次に掲げるものとする。

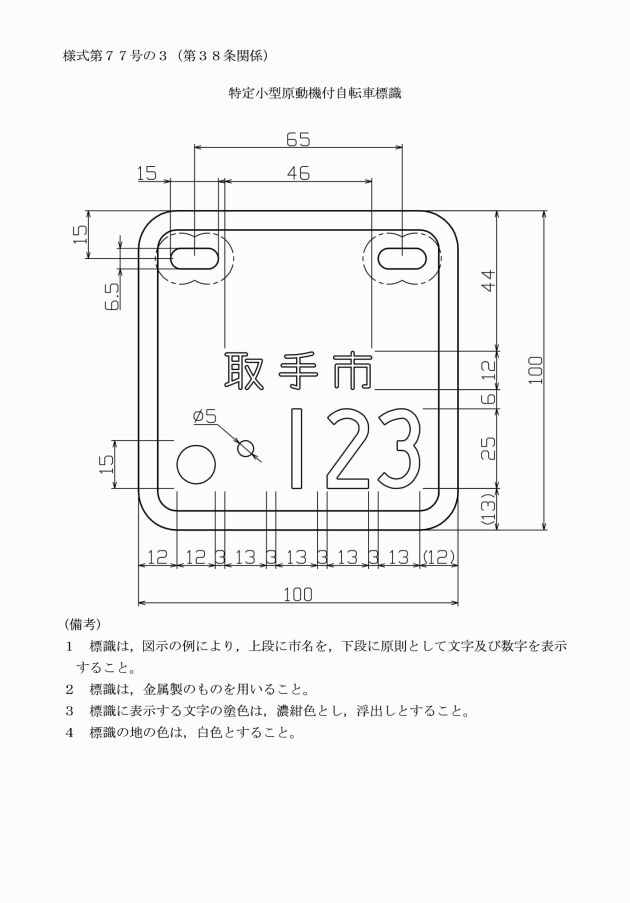

(2) 特定小型原動機付自転車標識(様式第77号の3)

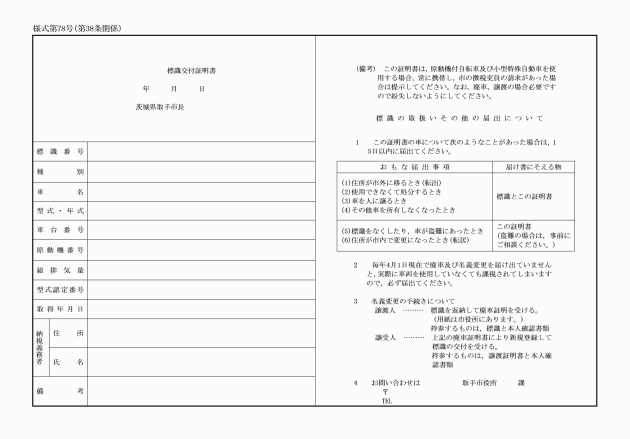

(3) 標識交付証明書(様式第78号)

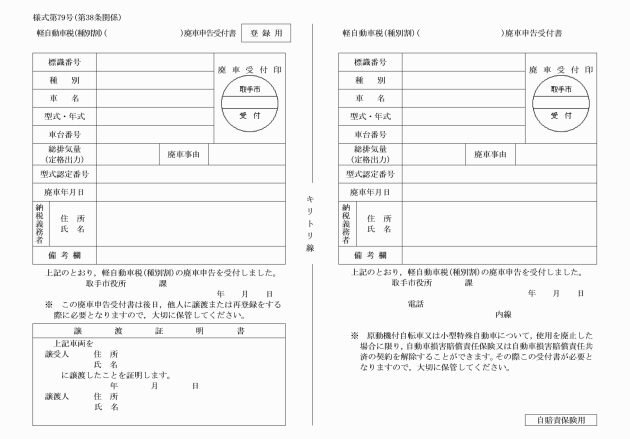

(4) 軽自動車税(種別割)廃車申告受付書(様式第79号)

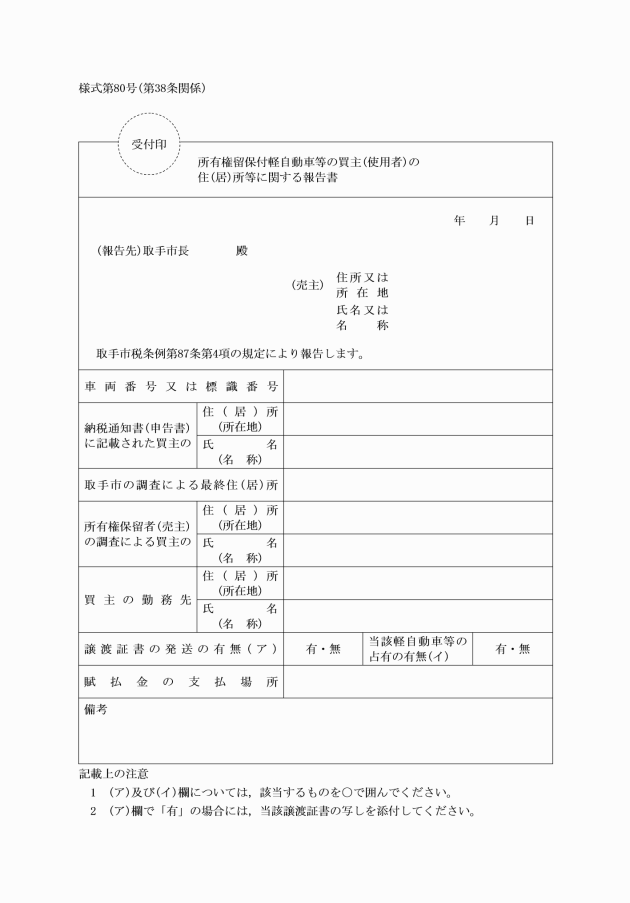

(5) 所有権留保付軽自動車等の買主(使用者)の住(居)所等に関する報告書(様式第80号)

(その他)

第39条 この規則に定めるものほか,必要な事項は,市長が別に定める。

付則

(施行期日)

1 この規則は,平成26年4月1日から施行する。

(経過措置)

2 この規則の施行の際,第4項各号に掲げる規則の規定その他従前の規定によってなされた手続及び処分については,それぞれこの規則によってなされた手続及び処分とみなす。

3 この規則の施行の際,現に使用している帳票で,現に残存するものにあっては,所要の修正を加え,なお使用することができる。

(取手市税条例第71条第1項第3号の規定による固定資産税の減免に関する規則等の廃止)

4 次に掲げる規則は,廃止する。

(1) 取手市税条例第71条第1項第3号の規定による固定資産税の減免に関する規則(平成20年規則第37号)

(2) 取手市税条例第34条の7第1項の規定による寄附金税額控除の対象となる寄附金の指定に関する規則(平成20年規則第43号)

(3) 取手市税条例第89条第1項第3号の規定による軽自動車税の減免に関する規則(平成23年規則第12号)

付則(平成26年規則第45号)

この規則は,公布の日から施行する。

付則(平成27年規則第69号)

この規則は,平成28年1月1日から施行する。

付則(平成28年規則第4号)

この規則は,平成28年4月1日から施行する。

付則(平成28年規則第24号)

(施行期日)

1 この規則は,行政不服審査法(平成26年法律第68号)の施行の日(平成28年4月1日)から施行する。

(経過措置)

2 行政庁の処分その他の行為又は不作為についての不服申立てに関する手続であってこの規則の施行前にされた行政庁の処分その他の行為又はこの規則の施行前にされた申請に係る行政庁の不作為に係るものについては,なお従前の例による。

付則(平成30年規則第6号)

この規則は,平成30年4月1日から施行する。

付則(令和元年規則第1号)

この規則は,公布の日から施行する。

付則(令和元年規則第22号)

この規則は,公布の日から施行する。

付則(令和2年規則第14号)

この規則は,令和2年4月1日から施行する。

付則(令和2年規則第37号)

(施行期日)

1 この規則は,公布の日から施行する。

(経過措置)

2 この規則による改正後の様式第66号は,令和2年度以後の年度分の市民税及び県民税について適用し,令和元年度までの市民税及び県民税については,なお従前の例による。

付則(令和2年規則第43号)

この規則は,公布の日から施行する。

付則(令和2年規則第52号)

この規則は,公布の日から施行する。ただし,第38条の改正規定及び様式第77号の次に1様式を加える改正規定は,令和2年9月1日から施行する。

付則(令和3年規則第5号)

この規則は,公布の日から施行する。

付則(令和4年規則第17号)抄

(施行期日)

1 この規則は,令和4年4月1日から施行する。

付則(令和4年規則第30号)

(施行期日)

1 この規則は,令和4年5月13日から施行する。

(経過措置)

2 この規則による改正後の取手市税条例施行規則の規定は,令和4年度以後の年度分の市民税及び県民税について適用し,令和3年度までの市民税及び県民税については,なお従前の例による。

付則(令和4年規則第35号)

この規則は,公布の日から施行し,改正後の取手市税条例施行規則の規定は,令和4年4月1日から適用する。

付則(令和5年規則第37号)

(施行期日)

1 この規則は,公布の日から施行する。

(経過措置)

2 この規則による改正後の取手市税条例施行規則の規定は,令和5年度以後の年度分の市民税及び県民税について適用し,令和4年度までの市民税及び県民税については,なお従前の例による。

付則(令和5年規則第43号)

この規則は,令和5年7月1日から施行する。

付則(令和6年規則第40号)

(施行期日)

1 この規則は,令和6年5月15日から施行する。

(経過措置)

2 この規則による改正後の取手市税条例施行規則の規定は,令和6年度以後の年度分の市民税及び県民税について適用し,令和5年度までの市民税及び県民税については,なお従前の例による。

付則(令和6年規則第41号)

(施行期日)

1 この規則は,令和6年6月13日から施行する。

(経過措置)

2 この規則による改正後の取手市税条例施行規則の規定は,令和6年度以後の年度分の市民税及び県民税について適用し,令和5年度までの市民税及び県民税については,なお従前の例による。

3 この規則の施行の際,この規則による改正前の様式第19号及び様式第24号による用紙で,現に残存するものは,所要の修正を加え,なお使用することができる。

付則(令和7年規則第2号)

(施行期日)

第1条 この規則は,刑法等の一部を改正する法律(令和4年法律第67号)の施行の日から施行する。

(経過措置)

第2条 拘禁刑に処せられた者に係る他の規則の規定によりなお従前の例によることとされ,なお効力を有することとされ又は改正前若しくは廃止前の規則の規定の例によることとされる人の資格に関する法令の規定の適用については,無期拘禁刑に処せられた者は無期禁錮に処せられた者と,有期拘禁刑に処せられた者は刑期を同じくする有期禁錮に処せられた者とみなす。

付則(令和7年規則第37号)

(施行期日)

1 この規則は,公布の日から施行する。ただし,第31条の改正規定並びに様式第43号及び様式第44号の改正規定は,令和7年6月13日から施行する。

(経過措置)

2 この規則による改正後の様式第66号は,令和7年度以後の年度分の市民税及び県民税並びに森林環境税について適用し,令和6年度までの市民税及び県民税並びに森林環境税については,なお従前の例による。

(令6規則41・全改)

(令6規則41・全改)

(令6規則41・全改)

(令6規則41・全改)

様式第43号及び様式第44号 削除

(令7規則37)

様式第47号 削除

(令6規則41)

(令6規則41・全改)

(令7規則2・一部改正)

(令6規則40・全改)

(令7規則37・全改)